輝達獲利優於預期! 台廠AI 供應鏈獨霸全球,投資瞄準台股科技主動型基金

美國總統大選落幕,川普帶領共和黨全面執政,加權指數整理型態尚未脫離震盪整理格局,目前市場持續在為川普後續可能的行動作預測,台股走勢透露出謹慎的氣氛。即便市場預期聯準會降息速度放緩,帶動美元指數彈升與美股走強,面對川政府 2.0 不確定性,近期市場雜音紛擾台股表現略遜於美股,野村投信表示,第四季後半至 2025 年 1 月中旬前為財報空窗期,加上年底集團作帳與元月行情助攻,股市易漲難跌,加上輝達(Nvidia)公布第三季財報,營收、獲利和財測,皆優於市場預期,顯示 AI 仍是未來趨勢主流,輝達重奪 AI 發球權後,有助穩定科技股走勢,加上台廠 AI 供應鏈帶勁,預期供不應求將持續「好幾季」,可留意台廠 AI 相關供應鏈擇優布局,建議投資人伺機逢低分批單筆進場或是透過定期定額布局台科技股基金。

輝達公佈 Q3 營收 350 億美元 (vs 預期 331 億美元)、Q4 營收預估 375 億美元 (vs 預期 371 億美元),無論是財報或財測持續優於預期;然而財報公布當日盤後股價卻一度重挫 5%,不禁讓人想問,村長到底怎麼了? 其實原因不難理解,因為投資人對於輝達財報早已過度期待,讓每次輝達財報都必須大幅擊敗預期才能激勵股價表現,而目前出現營收增長趨緩、毛利率下降、供應鏈瓶頸,是市場對輝達的三大質疑。

野村高科技基金經理人謝文雄分析表示,儘管投資人對於輝達及 AI 有諸多疑慮,但輝達公佈 Q3 財報及 Q4 財測依然優於市場預期,也算是給了市場一個交代,並且輝達針對投資人所擔憂的三個問題:營收增長趨緩、毛利率下降、供應鏈瓶頸,其實都有詳細給予解答。首先,針對營收成長放緩,輝達提到「產品組合變化」是影響公司短期成長節奏的主因,目前產品線正從 Hopper 過渡至 Blackwell,公司需要調整生產和供應步調,同時應對不同產品的複雜配置需求,但預計隨著 Blackwell 開始量產,有望挹注 Q4 超過百億美元營收,AI 市場仍處於快速增長階段,全球對於輝達晶片的需求不墜,營收成長方向就不會改變。第二,在毛利率放緩的疑慮上,輝達解釋與新產品 Blackwell 的早期量產有關,Blackwell 系列包含多種自訂晶片和配置,包括新散熱技術、不同網路技術,以及整合至客戶多樣化的資料中心架構,導致初期生產成本較高、產能也尚未完全規模化,輝達以滿足客戶需求為優先,不追求短期毛利率提升。第三,關於供應鏈瓶頸,輝達提到目前的挑戰是 Blackwell 晶片的複雜性造成供給有限,但隨著供應鏈能力的擴展和供應效率的提升,預計未來幾季 Blackwell 的出貨量將持續增加並超越 Hopper。輝達晶片供給增加的關鍵,半導體先進製程尤為重要,台積電在先前法說會已表示,2024、2025 年 CoWoS 產能將持續翻倍,與輝達共同努力擴大產能,AI 的趨勢前景正樂觀推升。

輝達好戲還在後頭,Blackwell 可望挹注百億營收

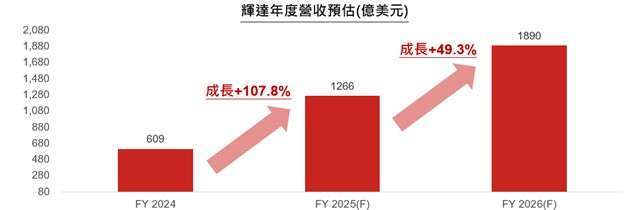

輝達透露第 4 季 (11~1 月) 將出貨「不只數十億美元」的 Blackwell 晶片,將大幅挹注明年的營收,而 AI 伺服器營收會大增「三位數」百分比,台灣伺服器代工廠出貨正蓄勢待發。黃仁勳也特別強調 NVLink 平台的重要性,對於低延遲、高輸出及大型語言模型至關重要,更是輝達拉開與同業差距的「護城河」;NVLink 也會由台灣業者獨家代工。毛利率下降與供應鏈瓶頸也將隨著 GB200 量產以及台積電 CoWoS 產能倍增而逐步緩解。黃仁勳更在聲明中提及 Blackwell 已全面投入生產,代表 AI 時代已全面來臨,推動全球向輝達運算轉移,市場對 Hopper 的需求,以及對已全面量產的 Blackwell 的平台晶片「需求驚人」,供不應求態勢將延續至 2026 財年及下個財年「好幾個季」,營收有望超越先前展望之數十億美元。

謝文雄進一步指出,短線來看科技股股價之所以波動加劇,主要是因為高估值、高預期、高基期,震盪也是在所難免,但好消息是從股價表現來看行情並沒有消失,而是從只漲半導體族群,慢慢擴散至估值仍相對較低的電腦周邊及設備、電子零組件業,這也與輝達 GB200 伺服器出貨在即、美國聯準會降息帶動終端電子產品需求回溫,電子業庫存已去化至健康水位、重啟補庫存週期有關,這些是 2025 年科技類股漲幅延續的關鍵,換句話說,科技股商機將不再只局限於 AI,其他電子業也都有機會,2025 年將是萬家爭鳴、百花齊放的格局;而在這樣的環境下,回歸基本面表現的投資策略更為重要,AI 相關的成長性當然還是最好,但只要確定獲利成長的趨勢不變,挹注股價上漲的趨勢就不變,至於 2024 年底前由於年底作帳、資金偏向短線操作,需留意可能還是偏向震盪格局,不過這也帶來逢低布局、累積部位的絕佳入場機會。現階段市場擔憂的所有問題,都將隨著時間推移而迎刃而解,從更長期、更廣泛的產業趨勢進行分析,全球科技巨頭們仍不斷投入 AI 基礎建設、調升相關資本支出展望,帶動 AI 產業長線需求仍無虞,雖然單一企業獲利可能出現波動,但整體 AI 產業供應鏈將雨露均霑,特別是台灣相關供應鏈廠商,不論是 AI 基建供應商 (輝達) 或產品購買者 (四大雲端業者),都需要台灣供應鏈業者的扶持。此外,全球 AI 伺服器產業鏈中關鍵的上中游廠商皆屬於台灣供應鏈,挹注台股基本面維持榮景。過去 5 年、10 年相比過去 20 年,台股指數的成長性越來越好,進入 AI 世代台股發展潛力無限。

展望未來,謝文雄表示,在高估值、高預期、高基期下,輝達營收成長未來較難再度大幅打敗市場預期,此結果可能造成輝達股價未來波動幅度加大,若從更廣泛的產業趨勢進行分析,全球科技巨頭們仍不斷投入 AI 基礎建設、調升相關資本支出展望,可見得 AI 帶動的產業長線需求仍無虞,單一企業獲利可能出現波動,但整體 AI 產業供應鏈將雨露均霑,投資人面對短期股價波動無需擔心,所需注意的則是分散投資 AI 受惠概念股,特別是台灣相關供應鏈廠商;不論是 AI 基建供應商 (輝達) 或產品購買者 (四大雲端業者),都需要台灣供應鏈業者的扶持。產業方面,謝文雄看好 AI Server 與零組件、ASIC/IP、散熱、CCL/PCB、半導體先進封裝製程設備、矽光子、摺疊手機受惠等類股,傳產則以重電、綠能、原物料以及內需商品消費等相關類股為布局標的。建議投資聚焦主動型台股科技基金,單筆或定期定額分批布局,搭上 AI 多頭行情列車。

野村投信

野村投信於 1998 年成立,為日商野村資產管理及香港 Allshores 集團等專業投資團隊所組成之合資企業。野村投信為高盛、晉達、野村基金 (愛爾蘭系列) 及駿利亨德森系列基金在台灣之總代理。截至 2023 年 12 月底,投信基金、境內全權委託與境外基金總代理在台規模共計新台幣 5,863 億元,居所有台灣資產管理業 (基金) 公司第 9 名。野村投信自 2018 年起連續三年榮獲亞洲資產管理雜誌台灣區最佳退休基金公司,以及連續四年獲最佳股票經理公司肯定 (2020~2023);且於 2014、2015、2016 及 2017 連續四年榮獲理柏台灣基金獎混合型團體大獎肯定。(資料來源:投信投顧公會 (2022/12);理柏 (2014~2017);亞洲資產管理雜誌 (2023/01))

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,本公司及銷售機構均備有基金公開說明書,投資人亦可至公開資訊觀測站中查詢。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端應先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。上述基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。債券投資風險包括債券發行人違約之信用風險、利率變動之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等。

部份基金或所投資之債券子基金,可能投資應急可轉換債券 (CoCo Bond) 或具總損失吸收能力債券 (TLAC),當發行機構出現重大營運或破產危機時,得以契約形式或透過法定機制將債券減記面額或轉換股權,可能導致基金持有部分或全部債權減記、利息取消、債權轉換股權、修改債券條件如到期日、票息、付息日、或暫停配息等變動。

基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站 (www.nomurafunds.com.tw) 查詢。本基金配息前未先扣除應負擔之相關費用。由於非投資等級債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故非投資等級債券基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。非投資等級債券基金不適合無法承擔相關風險之投資人,投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。

上述基金可能因投資債券可能產生債券發行機構如於投資期間違約或被調降信用評等,致影響債券價格而產生損失之信用風險,以及因市場利率變化或對於未來利率走勢之預期,致影響債券價格之利率風險。部份基金或所投資之債券子基金,可能投資美國 Rule 144A 債券,該等債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,投資人須留意相關風險。

上述基金涉及投資新興市場部份,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響。依金管會規定,投信基金直接投資大陸地區有價證券僅限掛牌上市有價證券,境外基金投資大陸地區有價證券則不得超過該基金資產淨值之 20%,投資人須留意中國市場特定政治、經濟與市場等投資風險。

基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。定時定額投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。

文中所提個股僅為事件說明,非為個股推薦。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。本資料係整理分析各方面資訊之結果,純屬參考性質,本公司不作任何保證或承諾,請勿將本內容視為對個別投資人做基金買賣或其他任何投資之建議或要約。本公司已力求其中資訊之正確與完整,惟不保證本報告絕對正確無誤。未經授權不得複製、修改或散發引用。

野村投信為高盛、晉達、野村基金 (愛爾蘭系列) 及駿利亨德森系列基金在台灣之總代理。【野村投信獨立經營管理】

野村證券投資信託股份有限公司 ,110615 台北市信義路五段 7 號 30 樓,理財諮詢專線 02-8758-1568

本公司提供之新聞稿,均依照投信投顧會員及其銷售機構從事廣告及營業活動行為規範,若須重製或編製新聞稿,應以公司公開資料為主,不得誇大不實。 AMK01-241100156