【家族傳承會計師專欄】 境外信託業者需注意! 2024年新規下,CFC申報成為義務

境外信託為台灣的高資產人士或家族企業在海外普遍使用的資產傳承工具之一,家族將持有之境外低稅負國家或地區的公司股權交付信託,可以確保資產按照委託人意願傳承給受益人,並有效保障家族財富代際相傳。

過往境外信託業者不受台灣稅法約束,惟財政部於 2024 年 7 月 10 日頒布新規定,明確指出,即使是非受台灣管轄的境外信託業者,也必須對於信託所得履行 CFC 申報義務。目前除了信託委託人、孳息受益人,境外信託業者也須謹慎遵循相關申報規定。我們將透過案例,由會計師為大家來解密!

某案例解析

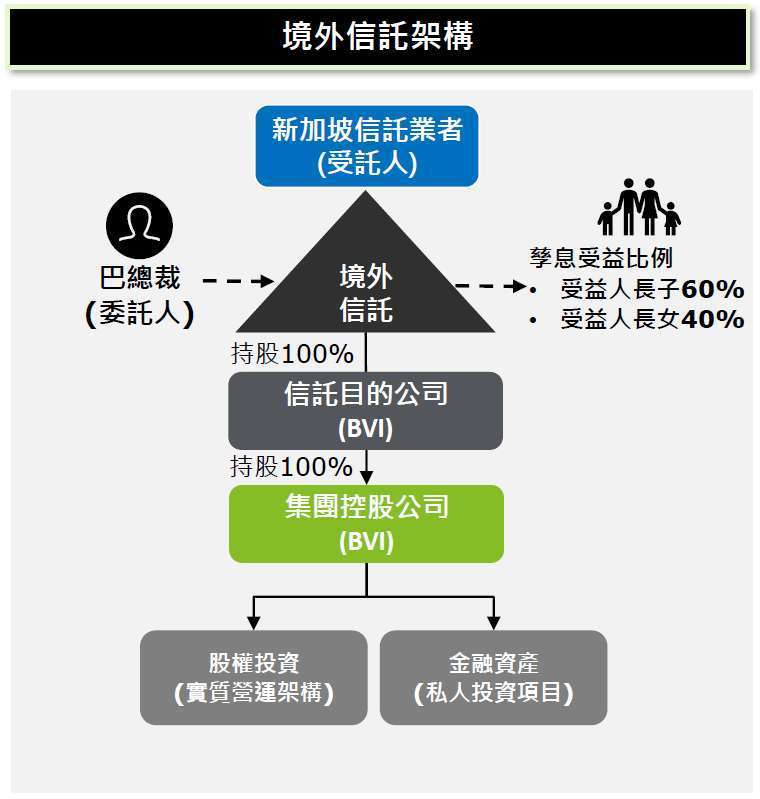

巴總裁在 2023 年將所持有的 BVI 集團控股 100% 股權託付給一家專業的新加坡信託業者。新加坡信託業者最近經由稅務顧問得知,台灣頒布新規定,要求信託業者 2024 年度及以後年度須向台灣國稅局申報 CFC 信託所得,巴總裁的信託可能會有申報義務。

新加坡信託業者在台灣沒有營業據點,也從未和台灣稅局打過交道, 面對台灣國稅局的要求,新加坡信託業者不知道巴總裁的信託是否符合台灣 CFC 信託所得申報標準?

如果符合,該準備什麼資料? 如何申報?何時須進行申報?

稅法輕鬆 GO!報稅不留漏!

稅務小學堂

財政部於 2024 年 7 月 10 日頒布台財稅字第 11304525870 號解釋函令,補充核釋了自 2024 年起,信託同時符合以下兩項情形者,受託人應於每年一月底前向台灣稅務稽徵機關申報上一年度信託所得:

- 委託人以中華民國境外低稅負國家或地區之關係企業股權為信託財產

- 委託人或孳息受益人就該信託股權符合台灣 CFC 申報義務

巴總裁將 BVI 集團控股公司股權交付信託,因 BVI 屬中華民國境外低稅負國家或地區,即符合第 1 點要件。

巴總裁在信託契約中設定二代家族成員(長子及長女)為本金及孳息受益人,即視為長子及長女各別直接持有 BVI 集團控股公司 60% 及 40% 股權;且長子與長女為二親等內關係,合計持股 100%,長子及長女就信託資產皆有台灣 CFC 申報義務,符合第 2 點要件。

因巴總裁信託符合以上兩項要件,新加坡信託業者作為巴總裁信託的受託人,需就巴總裁信託 2024 年度及以後年度的信託所得依下列說明向台灣稅局申報。

首先,因為新加坡信託業者在中華民國境內沒有營業場所,也沒有營業代理人,依規定需向中央政府所在地稽徵機關 - 臺北國稅局申請配發信託專用扣繳義務人統一編號。

同時,需就同一信託之全數信託財產 (包含股權以外之財產),依照相關規定分別設置帳簿、詳細記載各信託收支項目,支出應取得憑證;信託財產發生之收入應依規定辦理扣繳;填具上一年度各信託之財產目錄、收支計算表、列單申報應計算或分配予受益人之所得額、扣繳稅額資料等相關文件,並填發扣繳或免扣繳憑單。

最後,新加坡信託業者須在 2025 年 1 月底前申報 2024 年度的巴總裁之信託所得,並於未來年度皆需依規定申報上一年度信託所得。

特別提醒,此次函令明確規定了受託人的申報義務,若境外信託業者向台灣稅局申報信託所得後,而委託人或孳息受益人未依規定申報或漏報 CFC 所得,將可能面臨補繳稅款及相關罰則,委託人或孳息受益人需多加留意。

想了解更多傳承方法與工具?持續關注鉅亨傳承學院,掌握即時資訊!https://supr.link/Aab3Q