美5月核心CPI年增幅降至逾3年新低 9月降息有望重回談判桌上

美國核心通膨指標連續第二個月降溫,對正在尋找可以開始降息跡象的聯準會 (Fed) 官員來說是份驚喜,同時也提振 9 月降息的希望,期貨市場已經完全消化今年降息兩次的預期。儘管本月初公布的非農報告打擊降息信心,不過這份 CPI 報告又讓 9 月降息重回談判桌上。

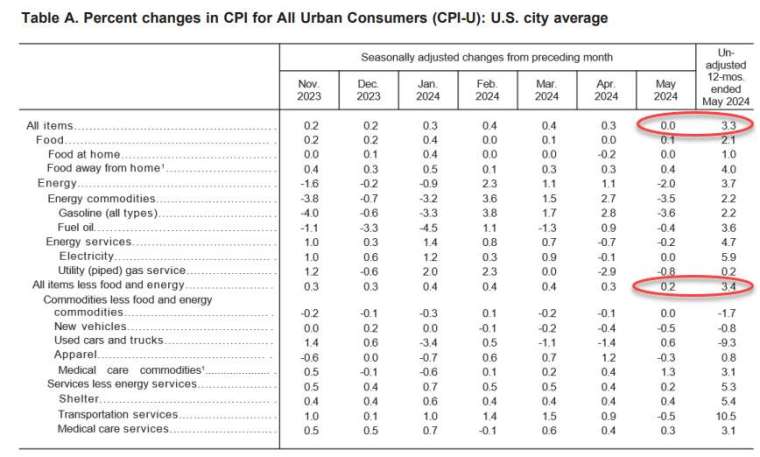

具體來看,美國勞工統計局 (BLS) 周三 (12 日) 公布數據顯示,5 月消費者物價指數 (CPI) 年升 3.3%,低於市場預期與前值的 3.4%;按月來看成長 0%,也低於市場預期的 0.1% 與前值的 0.3%,創下 2022 年 7 月以來新低。

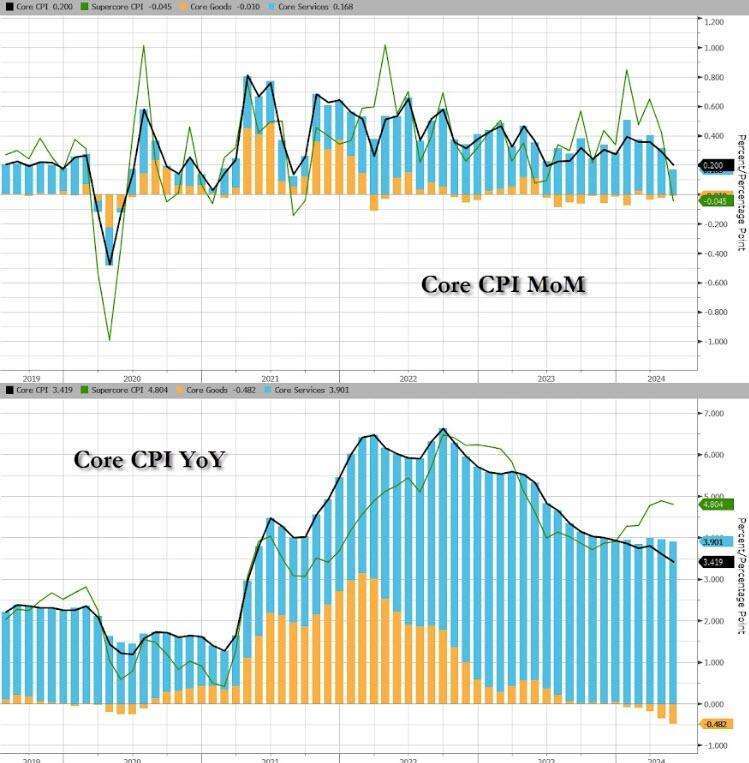

值得注意的是,Fed 青睞的通膨指標──5 月核心 CPI 年升 3.4%,低於市場預期的 3.5%、也低於前值 3.6%,創下 2021 年 4 月以來新低;按月來看成長 0.2%,低於市場預期的 0.3%,較前值 0.3% 放緩。

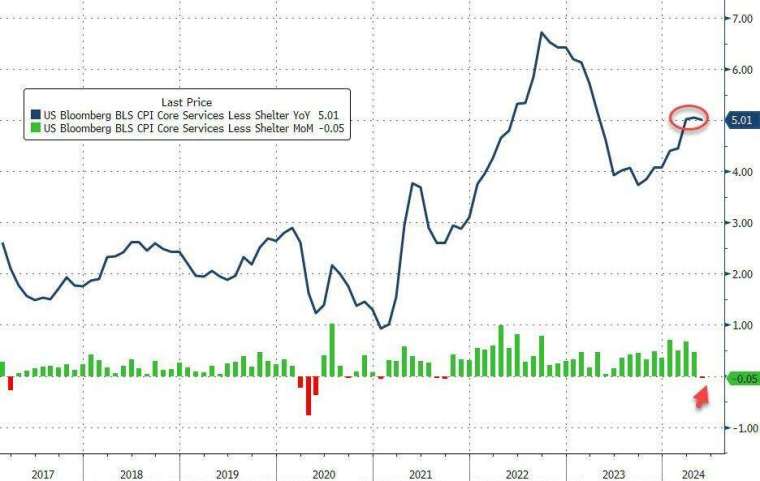

至於 Fed 密切留意的核心服務 CPI(不包含住房) 在 5 月年升 5.01%,仍維持在高峰,不過按月來看下滑 0.05%,為 2021 年 9 月以來首次下滑,原因是運輸服務成本下跌帶動。

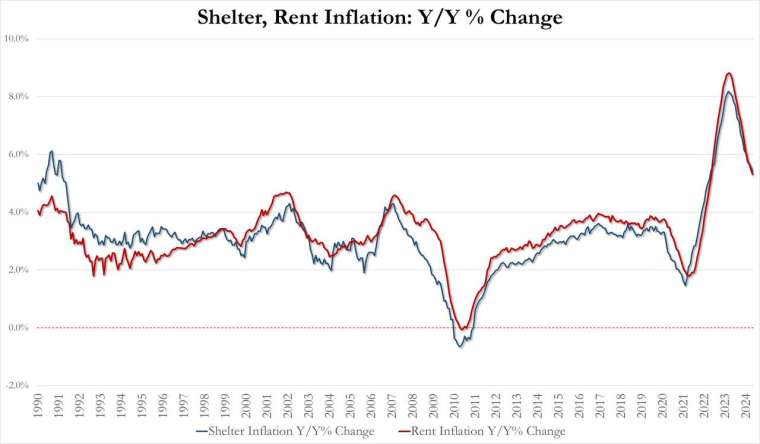

住房成本成長仍是通膨降溫最大阻力

觀察報告細項,5 月住房成本成長仍是阻擋通膨降溫的最大阻力,而能源價格價速下滑推動通膨持續放緩。

具體來看,5 月能源指數下跌 2%、汽油指數下跌 3.6%、燃油指數下跌 0.4%;住房成本連續第四個月成長 0.4%、交通服務下滑 0.5%;新車指數下降 0.5%、二手車指數扭轉跌勢、醫療護理商品價格大幅成長 1.4%。

此外,5 月核心服務通膨月增速明顯放緩,除住房和能源外的服務價格與 4 月基本持平,創 2021 年 9 月以來新低,另外汽車保險成本也自 2021 年以來首次下滑。

近幾個月來,這類商品一直是物價壓力的主要推手;機票價格創下近一年來最大跌幅,有線電視、衛星電視和串流媒體服務價格下降幅度寫 20 年來最大。

與服務業不同,商品價格在過去一年的大部分時間內持續下降,在很大程度上帶給消費者些許安慰,不過經濟學家認為,這在未來的通膨降溫過程不太可靠。

5 月排除食品、能源商品的核商品價格在前兩個月下滑後於 5 月持平,其中二手車價格今年降幅最大、處方藥價格漲幅則為 2023 年 1 月以來最大。

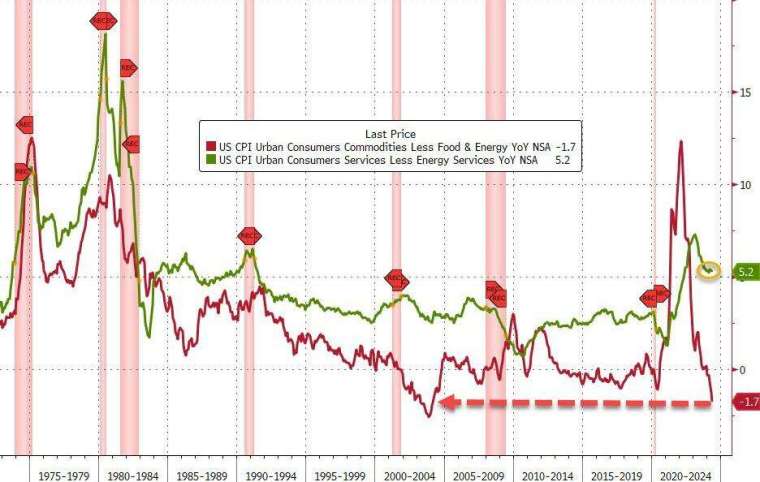

5 月核心服務通膨月增速明顯放緩。(圖:ZeroHedge)

與此同時,占 CPI 權重較大的住房通膨放緩,5 月月增 0.4%,其中住房通膨率年減 5.41%,創下 2022 年 4 月以來新低;租金通膨年減 5.30%,創 2022 年 5 月以來新低。

整體來看,延續服務通膨頑強、商品通膨放緩趨勢,服務業通膨仍停留在 5% 以上,而商品通膨則處在 2004 年以來新低。

9 月降息有望再次回到談判桌上

儘管本月初公布的非農數據顯示就業市場強勁,一度打壓今年降息預期,但 4、5 月的 CPI 數據透露通膨處在重新降溫趨勢的早期階段。儘管決策者強調還需看到幾個月的物價壓力消退,尤其是先前非農報告引發目前貨幣政策限制性的辯論之際。

外界普遍預估,Fed 將連續第七次將利率維持在 20 年高點。不過官員仍可以根據 CPI 數據調整經濟預測摘要 (SEP),Fed 主席鮑爾說,以前在會議中期公布主要數據時就會出現這種情況。

分析指出,5 月 CPI 報告令人鼓舞,其中核心 CPI 指數更是令人開心,預料今年夏季還會有一系列類似報告出爐,替 Fed 在 9 月降息奠定基礎。

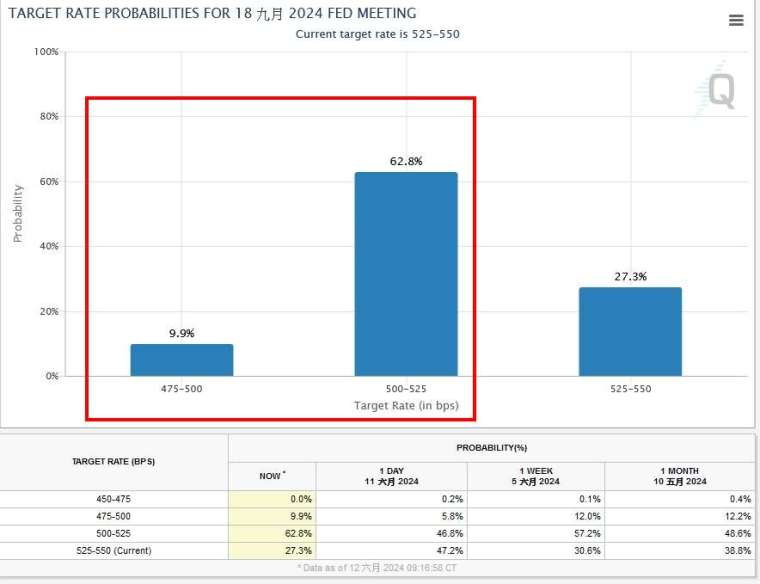

根據芝商所 FedWatch 工具,市場預估 9 月降息的機率為 72.7%,其中降息 1 碼 (25 個基點) 機率為 62.8%、降息 2 碼 (50 個基點) 機率為 9.9%,維持利率不變機率為 27.3%。

專家看法

Carson Group 分析師 Sonu Varghese 表示,5 月 CPI 和核心 CPI 均弱於預期,顯示通膨正在降溫,Fed 有望今年開始降息,第一次降息可能會在 9 月份,尤其是在失業率達到 4% 並有進一步上升風險的情況下。

Lombard Odier 投資管理公司分析師 Florian Ielpo 認為,雖然通膨持續展現降溫態勢,但這些數據不太可能影響稍晚 Fed 貨幣政策會議。儘管如此,這份報告對 7 月的 FOMC 會議可能意義重大,而市場對降息的預期也會提振美股與美債。

BMO Capital Markets 分析師 Ian Lyngen 認為,整體而言,通膨數據普遍低於市場預期,替今年降息 50 個基點的「點狀圖」訊號鋪平道路,也確保了鮑爾將釋出鴿派訊號。

嘉信理財分析師 Richard Flynn 表示,近期的 CPI 降溫表明,貨幣政策正在發揮預期的作用,讓美國經濟往 Fed 的 2% 目標又邁進一步。如果通膨在未來幾個月持續下降,決策者最終應該會被說服進而降息。