〈財報〉市場競爭激烈 蔚來汽車上季損擴大 仍看好本季交車展望

中國電動車製造商蔚來汽車周四 (6 日) 公布 2024 會計年度第一季財報,該季不僅營收低於華爾街分析師預期,虧損也擴大,凸顯電動車市場競爭加劇,讓該公司更難實現獲利。不過蔚來汽車第二季 (本季) 營收預測高於分析師預期,而且預料本季交付量將比去年同期成長逾一倍,達到 5.4 萬至 5.6 萬輛。

蔚來汽車第一季超預期的虧損打擊投資人信心,即便第二季交車與營收展望亮眼也難支撐股價。截稿前,蔚來汽車 (NIO-US) 美股 ADR 盤前下跌 3.04%,每股暫報 5.11 美元;蔚來汽車 (9866-HK) 港股周四跌 0.96%,收每股 41.20 港元。

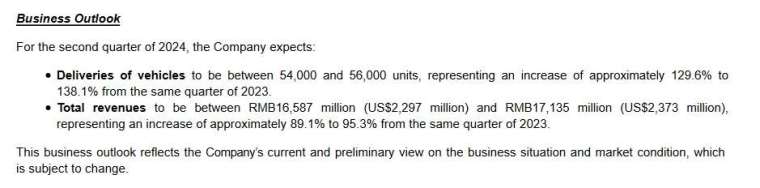

展望未來,蔚來汽車預估第二季 (本季) 營收介在人民幣 165.9 億元 (以下單位皆同) 至 171.4 億元之間,年增 89.1% 至 95.3%,遠高華爾街分析師預估的 148.8 億元;該季交付量預估介在 5.4 萬至 5.6 萬量之間,年增 129.6% 至 138.1%。

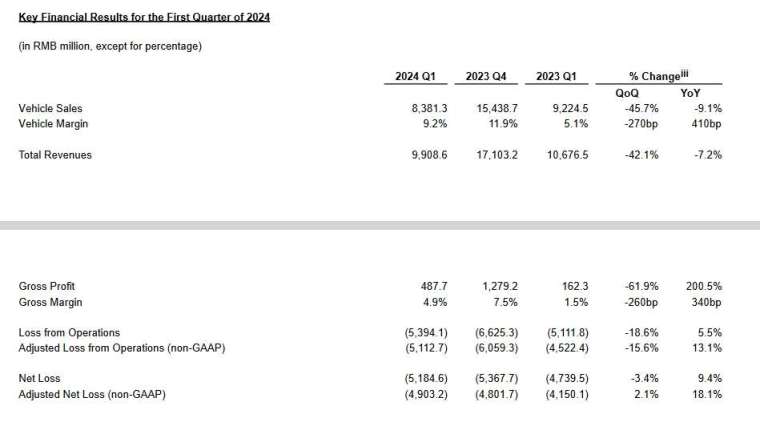

根據財報,蔚來汽車第一季 (截至 5/31) 營收年減 7.2% 至 99.1 億元,遠低分析師預估的 104.3 億元、淨損 51.85 億元,年增 9.4%,合每股虧損 2.57 元,遠超去年同期的虧損 48.6 億美元或每股虧 2.91 元、經調整後淨損報 49 億元,年增 18.1%,合每股虧損 2.39 元,高於分析師預期的 2.20 元。

獲利方面,該公司第一季毛利為 4.88 億元,年增 200.5%,但季減 61.9%、毛利率從 2023 年第一季的 1.5% 升至 4.9%,不過仍低於上一季的 7.5%。分析指出,這是由於其在過去一年控制支出、放緩海外擴張步伐並且裁員所致。

其中,第一季車輛銷售營收年減 9.1% 至 83.81 億元,季減 45.7%,主因是自 2023 年年 6 月起用戶權益調整導致的平均售價降低以及交付量下滑所至;車輛毛利率從去年同期的 5.1% 升至 9.2%,主要受惠材料成本降低。

至於交付方面,蔚來汽車第一季共交付 30,053 輛電動車,年減 3.2%、季減 39.9%,其中 17,809 輛違至會電動 SUV、12,244 輛為智慧電動轎車。

2024 年是蔚來汽車獲利的關鍵一年。該公司正面臨一系列挑戰,包括國內市場競爭加劇,因為電動車製造商紛紛降價並推出新車款,試圖克服消費者支出的下滑。另外在利潤更高的海外市場拓展業務也面臨阻力,美國和歐盟的關稅上調即將或已經開始。

該公司還和許多同行一樣,在中國激烈的價格競爭中,蔚來汽車正在擴大客戶群,並以更便宜的車型提振銷量。該公司還裁撤員工並推遲了三年內不會對財務表現有貢獻的長期專案。