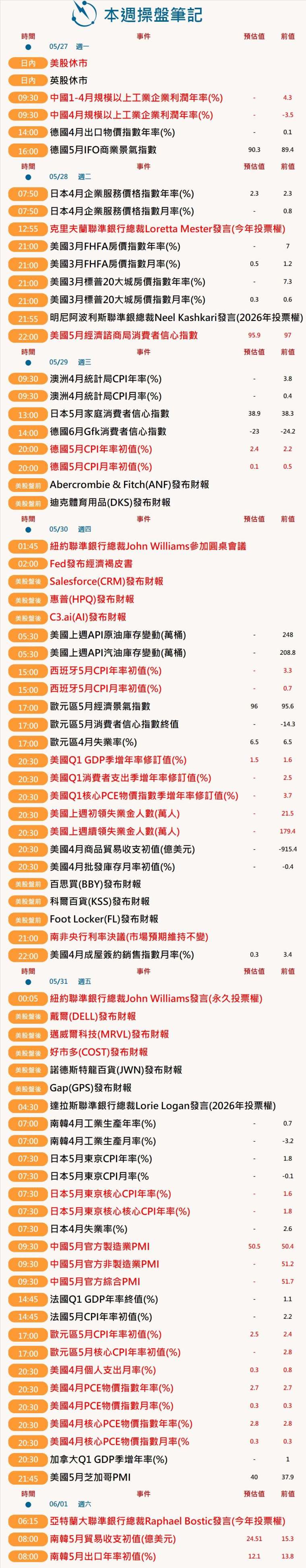

本週操盤筆記:美4月PCE、歐元區通膨率、零售股和PC大廠財報

本週國際重點財經大事包含:美國 4 月個人消費支出物價指數 (PCE)、第一季國內生產毛額 (GDP) 修訂值以及 3 月房市數據等,聯準會 (Fed) 也將公布最新經濟褐皮書。市場同時關注日本東京和歐元區最新通膨數據。

財報方面,本週由 Abercrombie & Fitch(ANF-US)、好市多 (COST-US)、百思買 (BBY-US) 以及科爾百貨 (KSS-US) 等零售股接棒登場,投資人也關注個人電腦 (PC) 大廠惠普 (HPQ-US) 和戴爾 (DELL-US) 的業績表現。

本週操盤筆記 (0527-0601)

1. 美國 4 月 PCE

美國即將在週五 (31 日) 公布最新 PCE 數據。市場普遍預期,4 月核心 PCE 年增率估持平在 2.8%,月增率持平 0.3%。

聯準會 (Fed) 上週公布會議紀錄顯示,官員們認為,在通膨率連續三個月維持在高檔,且未能如預期降溫的情況下,將利率維持在當前水平的時間,可能比原先預期還要更長。若通膨再次升溫,部分官員甚至願意支持進一步降息。

AJ Bell 分析師認為,考量到 Fed「仰賴數據」的立場,決策官員和投資人將尋求通膨降溫以及更溫和的數據表現。

在關鍵通膨數據公布之前,率先於週二 (28 日) 出爐的是 5 月經濟評議會消費者信心指數,屆時將向市場揭示美國經濟是否保持強勁,Fed 也將於週三 (29 日) 公布經濟褐皮書。與此同時,美國 Q1 國內生產毛額 (GDP) 修訂值定於週四 (30 日) 揭曉,同日出爐的還有每週的失業金申請數據。

2. 歐元區 5 月 CPI

人們還將密切關注下週出爐的歐元區通膨數據。市場普遍預期,歐洲央行 (ECB) 將於 6 月實施首次降息,但 6 月後的利率前景面臨不確定性,尤其是在近期有證據顯示歐元區經濟表現意外改善,且薪資成長高於預期之後。

Investec 經濟學家發布報告表示,歐元區 5 月通膨率可能較 4 月的 2.4% 小幅上升,但這不太可能阻止 ECB 在 6 月降息。

市場普遍預期,歐元區 5 月 CPI 年增率估為 2.5%,略高於 4 月的 2.4%。不過,分析師認為,近期數據顯示歐元區 5 月採購經理人指數 (PMI) 優於預期,顯示經濟正在復甦,這意味著 6 月後的降息進程可能會很緩慢。

Merck Finck 首席策略師 Robert Greil 表示:「鑑於薪資持續大幅上漲,尤其是服務業,該領域的物價壓力暫時不太可能緩解。」

歐元區 5 月 CPI 預計將在週五出爐,德國和西班牙 5 月 CPI 將分別於週三和週四揭曉。

3. 零售股與 PC 大廠財報

美股下週迎來零售消費股和個人電腦 (PC) 大廠財報。Visible Alpha 訪調分析師預期,好市多 Q3 營收估年增 7.9%,達到 578.9 億美元,高於去年同期的 536.5 億美元。淨利估自 13 億美元躍升至 16.3 億美元,成長率 25%。

好市多 3 月初發布 Q2 營收不及預期後,股價在兩天內暴跌近 10%,但近月股價有所回升,上週甚至攀至歷史新高水平。

除了好市多以外,其他預計下週公布最新業績的還有百思買 (BBY-US)、柯爾百貨 (KSS-US)、諾德斯特龍 (JWN)、運動鞋通路商 Foot Locker(FL-US)、連鎖折扣店 Doller General(DG-US)、服飾零售商 Abercrombie & Fitch(ANF-US)、Gap(GPS-US) 以及迪克體育用品 (DKS-US) 等。

市場同時關注 PC 大廠惠普 (HPQ-US) 和戴爾 (DELL-US) 的最新財報。華爾街分析師預期,惠普 Q2 營收估達 125.3 億美元,年減 2.9%,每股盈餘 (EPS) 估 0.81 美元,年增 1.3%。惠普此前公布 Q1 營收遜預期,但執行長仍看好 PC 市況於新一年好轉。

另一方面,戴爾定於週四 (30 日) 收盤發布財報。華爾街分析師預估,戴爾 Q1 營收將達 217 億美元,年增 3.7%,EPS 估為 1.25 美元,年減 4.6%。

戴爾近期宣布和 AI 寵兒輝達 (NVDA-US 的合作關係,輝達上週公布優異的財報表現和財測指引,連帶激勵戴爾股價走強。週四公布業績之際,市場將關注戴爾對於自身在 AI 熱潮中的定位的說明,以及 AI 產品可能如何影響公司財務狀況。