美銀示警 美股太熱情 兩周流入400億美元 創去年2月來最大規模

隨著聖誕假期臨近,華爾街銀行告誡投資者要抑制對股票的熱情。

美銀策略師 Michael Hartnett 周五 (24 日) 表示,股票的逆向「買進」訊號在觸發數周後,現已到期。

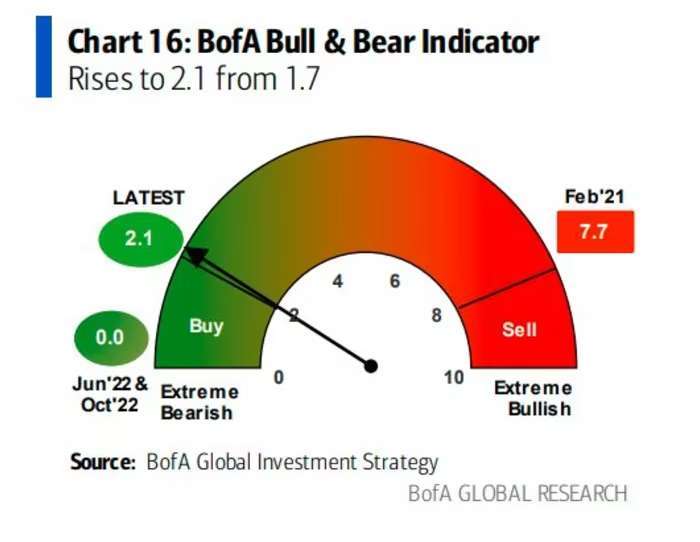

該分析團隊 10 月 20 日將其牛熊指標自先前的 2.2 降至 1.9,處於「極度看跌」區域。當該牛熊指標跌至 2.0 以下時,就會觸發風險資產的逆勢買入訊號。

但周五該指標自 1.7 攀升至 2.1 並邁向「中立」領域,如下圖:

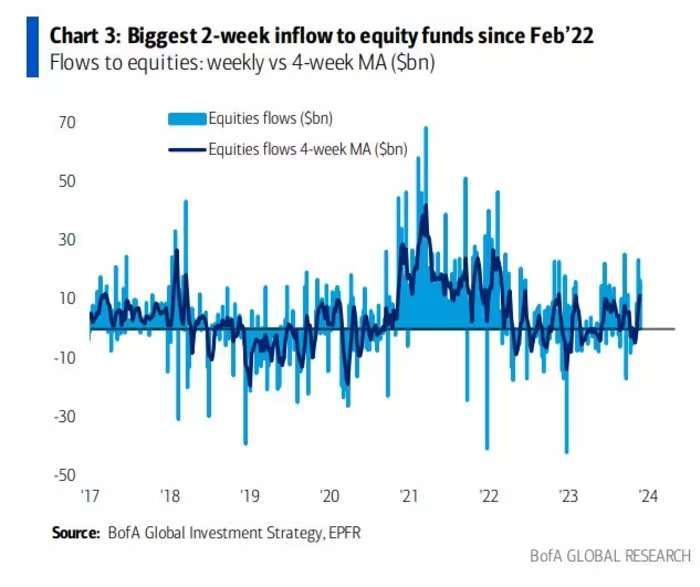

由於近期投資者喜愛股市,進而推升股價。根據美銀周五發布的最新 Flow Show 報告,美股兩周周資金流入 400 億美元,創 2022 年 2 月以來最大規模。

Hartnett 預警,投資者幾乎集體認為「聯準會 (Fed) 已經結束升息」。根據美銀 11 月調查,80% 基金經理人預期降息,其中 82% 預期通膨下降、61% 預期債券殖利率下降。

該分析師與其團隊警告,10 年期公債殖利率恐令未來一年變得艱困,市場處於 4% 至 5% 高風險偏好,倘若下降至 3% 至 4% 恐引發經濟衰退的聲浪,轉為更加看跌。

截至 11 月 21 日的最新一周,400 億美元流入現金工具,其中 165 億美元流入股票,40 億美元流入債券,7 億美元流入黃金。

FactSet 數據顯示,11 月迄今 S&P 500 已上漲 8.6%,倘若保持此水準,將創該指數自 2022 年 7 月以來的最大單月漲幅。

上周通膨數據受抑制,提振美股而引發購買狂潮,S&P 500 指數和那斯達克指數創下 4 月以來表現最好的一天。通膨數據引發市場期盼,為年底股市上漲奠定基礎。

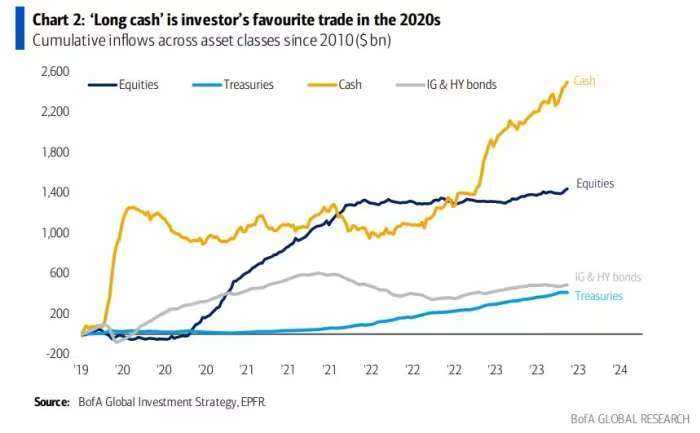

不僅 Hartnett 看法謹慎,美銀股票和量化策略主管 Savita Subramanian 預期 S&P 500 指數明年將收 5000 點,較現行水準高 10%,部分原因是缺乏信念的股市空頭太多,他們與 AI 愛好者、基金經理人和其他人背道而馳而坐擁大量現金。她預期 S&P 500 指數今年到 4600 點,此說法看起來較其他同業準確一些。