〈財報〉超微本季財測遜 但明年AI晶片銷售前景可期 盤後跌幅收斂

超微 (AMD-US) 周二 (31 日) 盤後公布本季財測遜於預期,一度拖累盤後股價挫跌 4%,但公司看好最新人工智慧 (AI) 晶片收入在明年突破 20 億美元,對 AI 晶片銷售的樂觀看法,幫助轉移市場對本季財測不佳的關注,股價跌幅隨後收斂。

截稿前,超微盤後股價跌約 0.3%。該股周二收盤上漲 2.4%,收報每股 98.50 美元。

Q4 財測 v.s. LSEG 預測

- 營收:約 61 億美元 ±3 億美元 v.s. 63.7 億美元

- 調整後毛利率:約 51.5%

超微財務長胡錦 (Jean Hu) 預估,資料中心業務將在第四季實現強勁成長,客戶端事業也將維持成長勢頭,但部分將受到遊戲和嵌入式市場需求疲軟而抵銷。

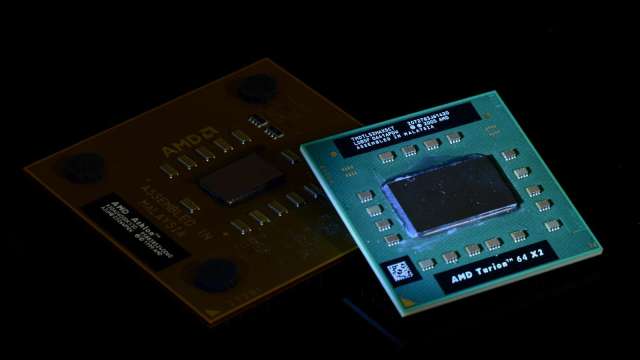

超微表示,即將推出的 AI 晶片「MI300A」和「MI300X」將於本季實現量產。超微是少數能夠產出訓練及部署生成式 AI 模型所需的高階 GPU 供應商之一,目前該市場由輝達 (Nvidia) 主導。

執行長蘇姿丰 (Lisa Su) 在財報電話會議上表示,公司現在預期,第四季資料中心 GPU 收入約可達 4 億美元,且明年將突破 20 億美元。超微看好 MI300 系列晶片成為公司史上最快達成 10 億美元銷售額里程碑的產品。

蘇姿丰說,目前還處在人們採用這項技術的初步階段,但到了 2027 年,AI 晶片的市場總規模可望突破 1500 億美元。

Q3(截至 9/30) 財報關鍵數據 v.s. LSEG 預測

- 營收:58 億美元 (年增 4%) v.s. 57 億美元

- 調整後淨利:11.35 億美元 (年增 4%)

- 調整後每股盈餘 (EPS):70 美分 v.s. 68 美分

- 調整後毛利率:51%

財報顯示上季營收、獲利雙雙優於預期,其中營收較去年同期成長 4%,至 58 億美元,調整後 EPS 為 70 美分,略高於去年同期的 67 美分,毛利率則自 50% 小幅成長至 51%。

按部門表現來看,資料中心業務收入達 16 億美元,大致與去年相同,第 4 代 EPYC 處理器的銷售成長,部分遭系統單晶片 (SoC) 資料中心銷售下滑抵銷。

受 Ryzen 行動處理器銷售帶動,上季客戶端收入年增 42%,至 15 億美元。不過,因半客製化晶片銷量下滑,遊戲業務收入年減 8%,至 15 億美元。

上季嵌入式業務收入年減 5%,至 12 億美元,超微將其歸咎於通訊市場疲軟,包含網路零件與併購賽靈思 (Xlinix) 時所拿下的 FPGA 業務。