Pepperstone交易手冊 – 將更高利率維持更久的政策漸入人心

上週在各國央行密集召開會議的背景下,全球金融市場似乎終於開始接受「維持更高利率更久」的政策訊息。聯準會未改變政策,但顯示未來將更加鷹派,預計 2024 年將實施更緊縮的政策。此外,瑞典央行和挪威銀行分別依照市場預期升息 25 個基點,而英國央行和瑞士國家銀行則出乎意料地維持政策不變。不出所料,日本央行並沒有改變其超寬鬆立場。展望未來,本週的日程安排相對較為平靜,但隨著上週政策決策的塵埃落定以及季度末資金流動的影響,市場波動仍然有所增加。

當然,上週最重要的事件來自鮑威爾和聯準會,聯邦貨幣政策委員會的政策決策。正如市場普遍預期的那樣,聯邦基金利率的目標區間維持在 5.25% 至 5.50% 不變,並且隨後發布的政策聲明基本上與 7 月會議後發布的聲明相一致。

聯準會的點陣圖為金融市場帶來了更多的吸引力,政策制定者繼續預計今年年底之前利率進一步上調 25 個基點,同時也將明年的聯邦基金利率預期上調了 50 個基點。當然,隨著通膨持續減弱,這將代表著 2024 年金融條件的機械性緊縮和更高的實際利率,而此時美國經濟很可能在周期末失去勢頭。

然而,這種動能的減弱正是 FOMC 希望看到的,鮑威爾主席再次強調,需要一段低於趨勢成長的經濟成長期來將通貨膨脹恢復到 2% 的目標水準。這種低於趨勢的成長可能需要勞動市場的顯著疲軟,特別是考慮到初請失業金人數在截至 9 月 16 日的一周內下降到 201,000(下一個非農就業報告的發布把此時段納入參考),目前距該描述的階段似乎還有一段距離。

無論如何,雖然這些點強化了聯準會的「高位長期」訊息,但正如鮑威爾主席所提到的,今年再上調 25 個基點的宏觀經濟影響可能相對較小。針對這個話題,雙方都可以提出強有力的論點,鷹派可能會指出強勁的就業市場是進一步收緊的理由,而鴿派可能會抓住迄今為止的反通脹進展以及政府關門的潛在可能,而對進一步行動持謹慎態度。

總的來說,儘管如此,FOMC 的決定基本上是按照市場定價和經濟學家的預期進行。那些在上週尋找中央銀行意外決策的人需要轉向大西洋的另一側,那裡英國央行(BoE)和瑞士國家銀行(SNB)都傳遞了鴿派的驚喜。

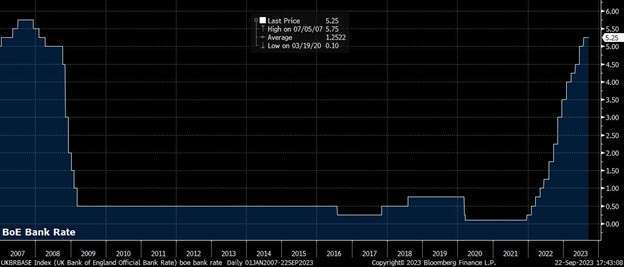

在 8 月份的通膨報告明顯低於預期之後 - 消費者物價指數年增 6.7%,核心 CPI 年增 6.2% - 英國央行的貨幣政策委員會(MPC)以五比四的投票結果,維持了 5.25% 的存款利率。

儘管英國央行(BoE)的指導方針在 8 月份會議上基本上沒有變化,強調如果出現持續通膨跡象,將進一步收緊政策,但看起來英國央行的緊縮週期已經結束,在 11 月會議之前僅剩一份就業和通膨報告,經濟動能可能在年底剩餘時間內更快地減弱,因為在過去五年內,從低於 2% 的固定利率中再融資的浪潮加速進行;這一點在上週五發布的相當慘淡的 9 月「快速」採購經理人指數(PMI)中得到了證明。

這對英鎊構成下行風險,英鎊兌美元已經跌破 1.23 關口,並且相對容易地切穿了 200 日移動平均線。在中期內,進一步下跌至 1.20 關口似乎是合理的預期。

如同前面提到的,瑞士國家銀行(SNB)在上周也提供了政策上的驚喜。儘管歐洲央行(ECB)在一週前出人意料地將存款利率上調至 4.00%,SNB 仍決定將利率維持在 1.75%。雖然 SNB 再次強調了其準備好在外匯市場幹預的立場,但政策分歧可能會導致瑞郎走軟,從而可能進一步推動 EURCHF 和 USDCHF 走高,後者現在交投在 0.90 以上的水平。

總的來說,雖然六個 G10 央行的決策確實帶來了許多驚喜,但除日本以外的全球各地的政策制定者傳達的核心訊息是相同的。而日本對於退出十多年來的寬鬆政策仍然進展緩慢,離進一步收緊政策似乎還有一段時間。

這個訊息我們已經聽到有一段時間了,即利率將不得不保持「高位長期」。正如最近許多 G10 央行所指出的,已開發國家的政策立場現在已經趨於收緊,在大多數司法管轄區,利率已經達到了最終水平。市場面臨的問題是,。市場面臨的問題是在多長時間內利率將保持在這個水平,以及首次降息可能何時出現。

儘管通膨的威脅尚未完全解除,但經濟成長動力的下降可能會成為央行早日放寬政策的催化劑。正因為如此,我們繼續看到 G10 外匯市場在相對成長差異的基礎上交易。

特別是在發布了相當糟糕的「快速」九月 PMI 數據後,歐元區看起來特別脆弱,尤其是在拉加德兩週前宣布的 25 個基點升息可能會變成類似於特里謝政策錯誤的另一個版本之後。因此,EUR/USD 仍然承壓,上週已經跌破了 1.0650 的 5 月低點,看空者現在預計將價格送向 1.05 的關口。

儘管外匯市場依據成長進行交易,但固定收益市場則受到政策預期的影響,而「長期高位」 的訊息似乎終於被市場接受。上週,國債的殖利率創下了新的週期高點,2 年期公債殖利率達到了 2006 年以來的最高水平,10 年期公債殖利率自 2007 年以來首次超過 4.5%。

所有這些都對已開發國家固定收益市場的其他領域產生了溢出影響,使 10 年期德國國債的收益率上升至十多年來的最高水平。儘管英國央行發布了低於預期的通膨數據和鴿派政策,且「老夫人」將每年的英國政府債券銷售額從之前的 800 億英鎊提高到 1,000 億英鎊,長端英國國債仍然能夠上漲。

較高的殖利率給股市施加了下行壓力,熊市在過去 5 天裡掌控了全球股市。由利率敏感的科技類股領跌,標普 500 指數上週下跌超過 2%,這也是過去三週內的第二次週度下跌。

從技術面來看,熊市目前似乎佔上風,標普指數首次自 3 月以來跌破了 100 日移動平均線,同時也交投在關鍵的心理位置 4400 點以下。納斯達克 100 指數勉強維持在其 100 日移動平均線上,但也似乎容易受到進一步下行壓力的影響。

展望本週,經濟日曆明顯較為平靜,幾乎沒有重要的數據發布,這給了市場參與者一個機會來消化上週的中央銀行決策,同時月末和季末的資金流動也有可能引發市場波動的回升。

儘管市場相對安靜,但市場將密切關注最新的德國 IFO 調查,以尋找歐元區經濟面臨的進一步下行風險的跡象,此外還將關注 9 月份的「快速」歐元區通膨數據,以判斷本月歐元區是否繼續出現通貨緊縮。然而,必須指出的是,這些數據發布的政策影響可能相對有限,因為市場普遍認為歐洲央行已經達到了政策的末端,儘管在數據較軟的情況下,首次降息的定價可能會提前於 2024 年 7 月。

此外,英國和美國第二季 GDP 的最終數據不太可能帶來任何意外,但美國每週的續請失業金人數數據(預期 1,673 萬,前值 1,662 萬)值得密切關注,因為它與 9 月非農就業數據的調查週有關。此外,將有一大批中央銀行發言人發表講話,包括七位美聯儲委員會成員和八位歐洲央行理事會成員。

大多數聯準會發言人預計會堅守鮑威爾主席在上週記者招待會上概述的 “腳本”,而我們也將在周四的再次聽到他的演講。歐洲央行的發言人可能會表達更多樣化的觀點,但由於市場似乎確信政策達到終點,下行成長風險加劇,通貨緊縮持續,再次升息的門檻似乎較高。

總的來說,在新的交易週開始之際,風險狀況似乎指向股市繼續下滑,因為上週突破了關鍵水平,多頭未能重新掌控。同時因為投資人繼續為「長期更高」的政策做準備,固定收益市場似乎也會進一步下行(殖利率上升)。而美元微笑曲線的兩側(避險需求和美國超預期表現)繼續對美元有利,這意味著美元到目前位置連續 10 週的上漲可能還會持續一段時間。

關注更多 Pepperstone 市場分析: https://bit.ly/3QzibO0