白宮示警 長期債務違約恐致830萬人失業、GDP萎縮6.1%

白宮經濟顧問委員會 (CEA) 發布一項分析報告,警告若未能提高債務上限,最糟恐怕會導致 830 萬人失業,經濟萎縮 6.1%。

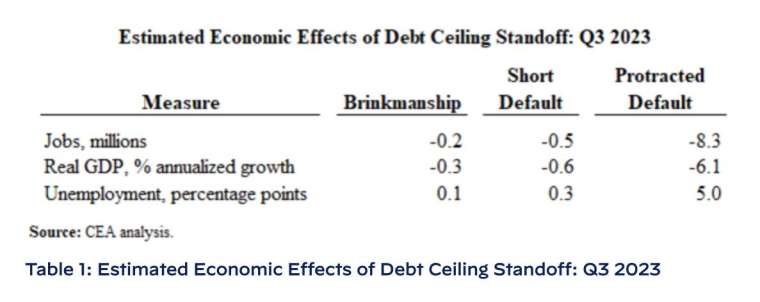

CEA 在報告中指出三種情境,分別是最後一刻達成協議、短暫違約以及長期違約,也就是說,造成傷害的程度取決於債務違約持續時間長短。

最後一刻達成協議

CEA 預估,在 6 月 1 日以前化解談判僵局,成功避免債務違約,仍可能導致 20 萬人失業、國內生產毛額 (GDP) 萎縮 0.3%,失業率也將上升 0.1 個百分點。

截至目前,美國還沒有發生債務上限未獲延長或暫停而超過「X 日」的先例,不過,美國知名智庫布魯金斯學會 (Brookings Institution) 分析師 Wendy Edelberg 和 Louise Sheiner 表示,違約預期惡化,將導致金融市場陷入嚴重混亂的機率變高,且很可能伴隨著股價下跌、消費者和企業信心流失,以及私人貸款市場萎縮等情況。

CEA 指出,目前市場已有債務上限問題產生龐大市場壓力的證據,舉例來說,到期日為 X 左右的公債殖利率大幅上升,這不僅推高政府的借貸成本,也導致納稅人的成本增加。

CEA 表示,自 4 月中旬以來,預估在 X 日前後到期的短債殖利率已上漲近一個百分點,即約 20%,此外,美國主權債保險成本攀至歷史高點,也反映市場對美國陷入債務違約的擔憂情緒升溫。

CEA 預估,美國越接近債務上限,市場壓力指標就越可能進一步惡化,進而導致股債市波動性上升,抑制企業貸款和從事生產性投資的能力,這對經濟成長來說非常重要。

短暫陷入違約

短暫違約情境下,CEA 預估失業人數也達 50 萬人、實質 GDP 下滑 0.6%,失業率也將上升 0.3 個百分點。

穆迪分析 (Moody’s Analytics) 首席經濟學家 Mark Zandi 認為,即使出現短暫違約,也可能導致利率飄升和股價暴跌。

穆迪預估,就算只是短暫超過財政部提出的債務違約期限,也可能導致實質 GDP 下滑、近 200 萬人失業,失業率從目前的 3.5% 升到近 5%,並繼續推高利息成本。

根據惠譽 (Fitch Ratings) 報告,一旦發生違約,美國的債信評等將被列入「RD」(限制性違約),且在違約問題解套前,美國公債的信用評等都會是「D」。

布魯金斯學會一項分析指出,債務違約恐怕也會使聯邦借貸成本在未來十年增加超過 7500 億美元,另一智庫彼得森國際經濟研究所 (Peterson Institute) 則稱,美債需求下滑將削弱美元在全球經濟的地位。

長期違約

CEA 對陷入長期債務違約的影響進行模擬,顯示美國經濟將陷入類似大蕭條時期的立即性衰退。

CEA 指出,長期違約的情況,可能導致約 830 萬人失業、失業率狂飆 5 個百分點、實質 GDP 大減 6.1%,且股市恐會暴跌 45%。

穆迪根據不同模型進行分析後,也得出類似結論。穆迪預測,在陷入長期違約的情況下,美國失業人數將逼近 800 萬。