華爾街空頭:即使聯準會暫停升息 美股還要再跌20%

華爾街資深人士 David Rosenberg 表示,美股投資者可能希望聯準會很快暫停升息,並在年底前降息,但歷史表明,這種轉變並不能保證股市馬上會上漲。

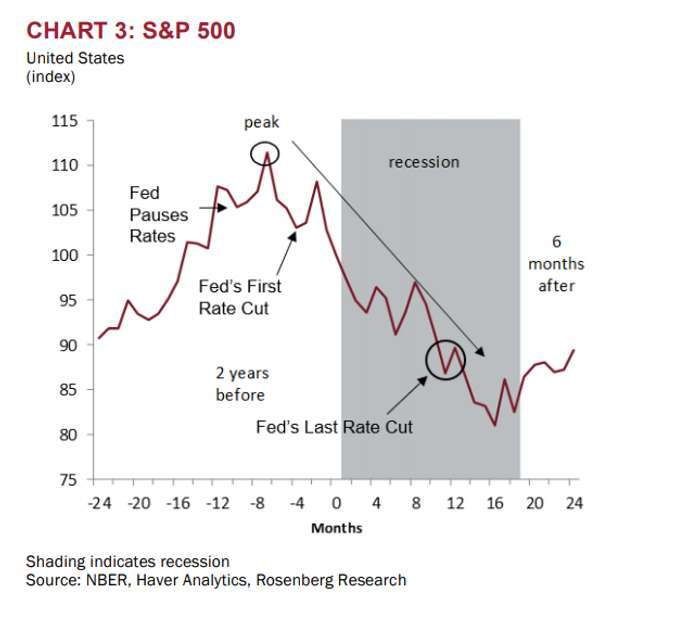

美林前首席北美經濟學家、現任多倫多 Rosenberg Research 總裁的 Rosenberg 指出,自 1950 年以來,14 個升息周期中有 11 個以衰退告終。目前來看,標普 500 指數在觸底之前,可能還會再跌 20%。

常被視為華爾街空頭 Rosenberg 表示,根據歷史數據,標普 500 指數從高峰到低谷平均需要 12.5 個月的時間,這通常發生在經濟衰退結束之前。

同時,至少自 1990 年以來,一個周期的最後一次升息和第一次降息之間,存在相當長的滯後期。平均而言,滯後時間接近 9 個月。在此期間,沒有辦法知道聯準會是否已經轉向,又或者只是升息周期的暫停。

因此,Rosenberg 認為,即使 5 月會議標誌著當前升息周期的結束,但在聯準會真正降息之前,投資者也無法確定政策是否轉向。如果這是最後一次升息,那麼按照歷史數據,人們將不得不等待 9 個月—直到明年 2 月,才能找到答案。

他預測,聯準會將在下一次政策會議上繼續升息,並保持鷹派,表示要耐心等待,以評估政策影響。他估計,聯準會將在第四季開始降息,這將標誌著寬鬆周期的開始。

Rosenberg 認為,這次寬鬆周期可能是一個大周期。根據歷史數據,聯準會在經濟軟著陸或經濟放緩不會演變成全面衰退的情況下,往往會適度降息約 75 個基點。但他指出,在經濟衰退中,聯準會往往會將基準利率下調 500 個基點,或完全逆轉之前的緊縮周期。

他繼續看跌股市,並認為經濟衰退沒有完全反映在價格中。在經濟衰退期間,標普 500 指數可能下挫 20%,至約 3200 點。

Rosenberg 批評,儘管有更多的證據,表明通膨已經放緩,但聯準會仍然繼續升息,這是矯枉過正。「當他們意識到他們所造成的所有損害時,已經太晚了。經濟將陷入衰退,通貨膨脹率將像一塊石頭。」