兩大燙手山芋夾擊 美國經濟路難行

美國聯準會 (Fed) 自去 (2022) 年 3 月以來,祭出強力升息的雷霆手段,以抑制高通膨。雖然通膨似已從高點滑落,然而,降溫速度仍不夠理想,因此,升息循環能否於今年順利劃下句點,仍有待觀察;加上過去歷史經驗顯示,大幅快速升息後,經濟衰退恐將伴隨而來。故在高通膨、高利率環境之下,美國今年經濟成長不容樂觀。

美債殖利率倒掛惡化 經濟大衰退來了?

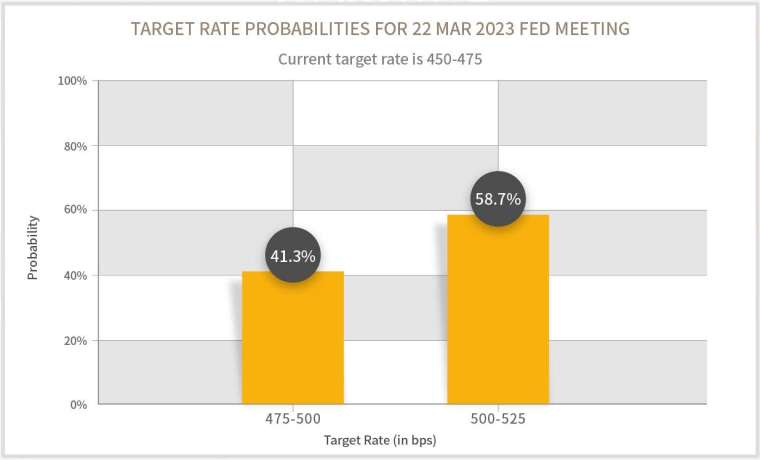

Fed 主席鮑爾 3 月初出席國會聽證會時未有明確指出 3 月會議的升息幅度,市場繼續揣測究竟是繼續升息 1 碼,還是將升息幅度擴到 2 碼,但根據芝商所 FedWatch Tool 截至 3 月 10 日的預測顯示,升息 2 碼的可能性較高。下圖為芝商所 FedWatch Tool 對 3 月升息幅度的預測。另外芝商所最近更新了 FedWatch Tool 的頁面設計,加入更多利率相關資訊,有助掌握市場動向。

在討論 Fed 今年是否延續升息這場大戲之前,不得不說去(2022)年確是過去一個世紀以來,Fed 升息幅度第三大的一年,僅次於 1979 年和 1981 年的利率緊縮循環。由於這兩次緊縮循環後數年內,美國均遭逢嚴重的經濟衰退;加上目前美債殖利率曲線倒掛,為 40 年來最嚴重,也因此,市場對於美國可能陷入經濟衰退,多感到憂心忡忡。

芝商所執行董事及資深經濟學家 Erik Norland 認為,評估 Fed 這次政策利率緊縮循環帶來經濟衰退的可能性時,必須考量目前與 1980 年代早期的兩個重大差異,即債務和槓桿水準,以及實質利率水準。

他分析指出,Fed 於 1970、1980 年代之間,大幅拉升利率,但當時債務水準僅約為今天的一半。因此,現今經濟對升息的敏感度,可能會比 1970 與 1980 年代之間高出許多,因為當時的債務水準比現在低很多。

特別注意的是,利率上升加上公部門債務與 GDP 的比率極高,可能對美國預算赤字造成極大壓力,因為聯邦政府的借貸成本上升了,它可能必須做出艱困的決定,選擇縮減公共支出、增稅,或承擔更大的赤字。

雖然現在美債殖利率曲線倒掛惡化,不過,Erik Norland 認為,目前倒掛程度遠不及 1970 與 1980 年代之間。反而是,目前私部門的殖利率曲線(衡量 10 年期交換利率和 3 個月期 LIBOR)是自 1989 年有記錄以來,倒掛程度最嚴重的時候,特別令人擔憂。

他指出,就過去經驗而言,未來美國 GDP 成長與私部門殖利率曲線的關聯性較與公部門曲線的關聯性高。殖利率曲線形狀與後續一至兩年後經濟表現的關聯性最強。就此觀點而言,美國經濟在 2023 年上半年很有可能維持不錯的成長步伐,但在進入今年下半年和 2024 年後,經濟衰退的可能性就會開始變大。

消費支出牽動美國經濟成長

雖然殖利率曲線倒掛,可能意味著衰退,然而,芝商所集團董事總經理兼首席經濟學家 Bluford Putnam 認為,這一切尚未明朗!與利率或通膨相比,反而就業對消費者支出方面的經濟狀況有更直接的影響。

他進一步說明,消費佔 GDP 的三分之二,且消費成長主要取決於就業情況,而非利率。當失業人數大量增加時,消費才會快速下跌。現在的情況並非如此。服務業和旅遊業尚有相當多的職缺,而矽谷及華爾街可能會出現更多裁員。整體來看,就業機會仍在增長,而廣為預測的 2023 年衰退可能會相當溫和,抑或根本不會發生。

此外,Bluford Putnam 也指出,觀察每週四上午 8:30(美國東部時間)發布的每週新增失業保險請領數據。經季節性調整後,美國每週新增的失業請領案例一直都低於 22.5 萬例。若此數字超過 25 萬例,會更令人擔憂。若此數字快速爬升至 30 萬例或更高,便有可能發生衰退。這並不是預測,是需要密切監控的數據。

美債利率牽動投資市場 善用期貨避險

儘管 Fed 升息大戲有機會於今年落幕,但在通膨未有效下降之前,Fed 貨幣政策依然深深牽動今年市場投資情緒,因此,投資人不妨可以善用芝商所推出的微型 10 年美債殖利率期貨(商品代碼:10Y),以規避公債發行風險或是尋求套利機會。

微型美債殖利率期貨的契約設計,與現有美債期貨不同,前者採取殖利率報價,殖利率上升時,買方即可獲利;後者以公債價格報價,而價格與殖利率走勢呈現反向關係,殖利率下跌時,買方即可獲利。

此外,微型美債殖利率期貨有三大特色,很適合小資族入手,藉此可以輕鬆參與利率期貨市場交易。一是合約規格小,支付少少的保證金,就能進入利率期貨市場交易,門檻很低;二是直接掛鉤美債殖利率,而且可以配合不同交易與風險管理策略,靈活度高;三是採用現金結算,交易更為方便,並且排除交割風險。