利用數據計算並證明,FED預測錯誤

又經歷一次 FOMC 會議,利率政策聲明除了開頭第一句與利率區間,基本上完全沒變,而緊縮政策的動作上「升息 3 碼、縮表維持原計畫,隻字未提」也是符合前幾週所說的預期,也就是 FED 會持續說鬼話做錯誤的決策。

但因為是偶數次會議 (2022 6th),有公布利率點陣圖以及經濟數據預測,本週文章我們就來針對這些預測,進行數據分析,證明 FED 連經濟數據預測,大機率是錯的、矛盾的。

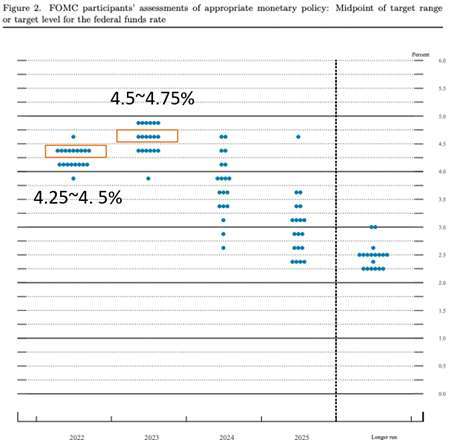

先來點開胃菜:「點陣圖」是短線下跌主因

2023 年的各 FOMC 委員的利率中位數,比起 2022 還要高一碼,這也就是市場尚未定價的部分,造成短線恐慌。

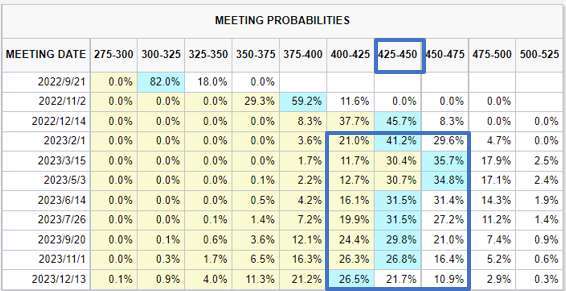

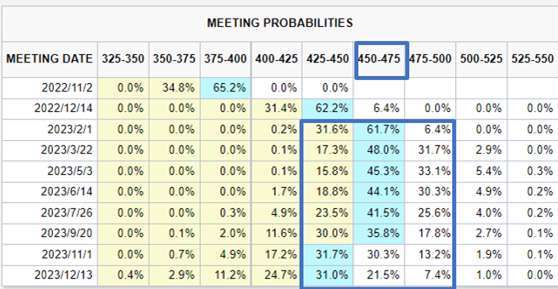

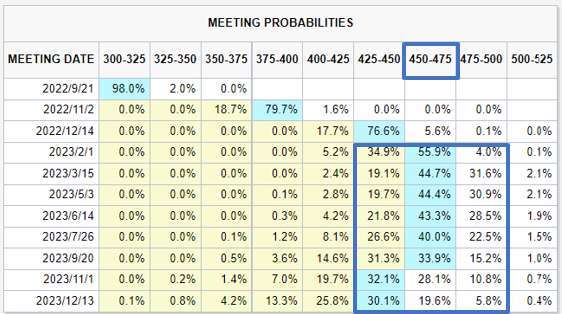

而直接從會議前後 3 個時間點的 FED watchtool 的利率期貨轉換機率,就可以看見市場恐慌的軌跡,以及利率上調 1 碼的變動過程。可以觀察 2023 年會議的預測機率區間,2023 年初多了升息 1 碼。

※以下時間為台灣時間 (UTC+8)

2022/9/21 14:00 ↓

2022/9/22 01:45(公布前 15 分鐘) ↓

2022/9/22 02:30 ↓

重頭戲來了,經濟預測的數字怎麼看都是離譜…

為什麼筆者一直批評 FED 是錯的,除了去年中到現在,已經看過無數次 FED 落後於利率衍生性商品市場,持續落後於華爾街,決策被打臉,本次就直接從 FED 對經濟數據的預測來看,問題與矛盾在哪裡。

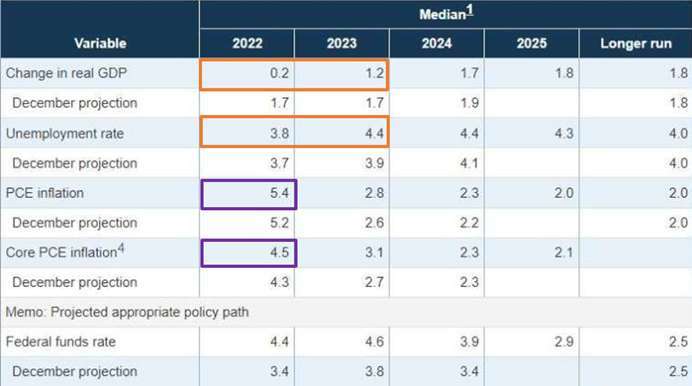

1. 失業率與 GDP 預測的矛盾 (橘框);

從表中看見,FED 為了要迎合打壓通膨的決心,預測出經濟受影響但仍成長的矛盾預測數據,今年 GDP 成長下修再下修,降到 0.2% 但明年就會回升到 1.2%(始終不願意承認會造成經濟衰退),但與此同時,失業率目前仍是低檔,預測還會上升 0.6%。 「無論歷史數據或常理邏輯,如果失業率年增 0.6%,沒有一次不發生嚴重經濟衰退。」

2. 通膨預測 (PCE) 高估,根本是看過去不叫預測 (紫框)

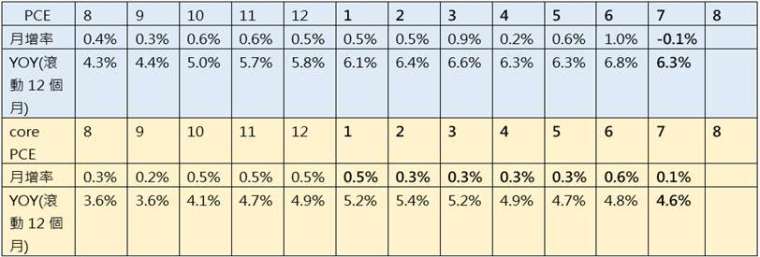

首先釐清數學與邏輯常識觀念,「月增率累乘過去 12 個月就會等於年增率」,「因此類似於扣抵值的觀念,只要本月月增比去年同期月增 高 (低),本月年增數據就會比上個月高 (低)」。

如下表整理 PCE、核心 PCE 的過去 12 個月 月增、年增數據

8 月 PCE 數據會等到 9 月底公布,也就是說 2022 年 12 個月已經過了 7 個月,我們只要估剩餘 5 個月的月增數據,乘上前 7 個月就會是年增預估數據。

※先估核心通膨數據,今年前 7 個月月增累乘是 2.42%,如果 FED 預測 4.5% 數字是真的,代表剩餘 5 個月的月增率平均要達到 0.4%,當商品項目已經開始持平減少,即使房租會是最遞延反應的通膨項目,但已經來到相對月增率的高峰,這個通膨數據認為是高估。

※再估通膨數據,今年前 7 個月月增累乘是 3.65%,如果 FED 預測 5.4% 數字是真的,代表剩餘 5 個月的月增率平均要達到 0.35%,當能源與工業金屬下跌,8 月確定是 0% 附近,且至年底前對終端需求持續影響,也難達到這個數字,認為是高估。

結論: 最慢到 12 月 (第 8 次 FOMC),FED 就會又一次被打臉知道自己預測錯誤

當 11 月、12 月 FOMC 會議時,分別就能多確定 2、3 個月的月增數據,而且 11 月中後也可能已經陸續開始爆發零星債務違約,到時候,就可以看看 FED 如何自圓其說,修正高估通膨數據與過快升息的利率決策,以便收拾 FED 與 QE 搞出來的大問題。

(撰文者:永誠資產管理處分析師 范振峰)

60 秒測試看看你的理財天賦?

▶點擊測驗(https://quiz.big-econ.com/index.php?&QID=6 )

「永誠資產管理處」

是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」

20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務

讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞

從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」

你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶ ▶ ▶立即加入 https://line.me/R/ti/p/%40asset88598

▶ ▶ ▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

▶ ▶ ▶認識永誠資產管理處 https://www.ycam.com.tw/

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。