投資不要相信Fed鮑爾,要相信華爾街交易員!

FOMC 會議是市場投資人眾所關注的焦點,但事實上 FOMC 造成的短線波動,不足以改變盤勢,因為早在 2021 Q1 開始,華爾街就在當時就推測通膨的程度,會使最遲 2022 Q3 必須升息,15 個月來 FED 都是善意的謊言,尤其鮑爾,比華爾街投行更鴿派,但最後會向專業、現實靠攏轉鷹。

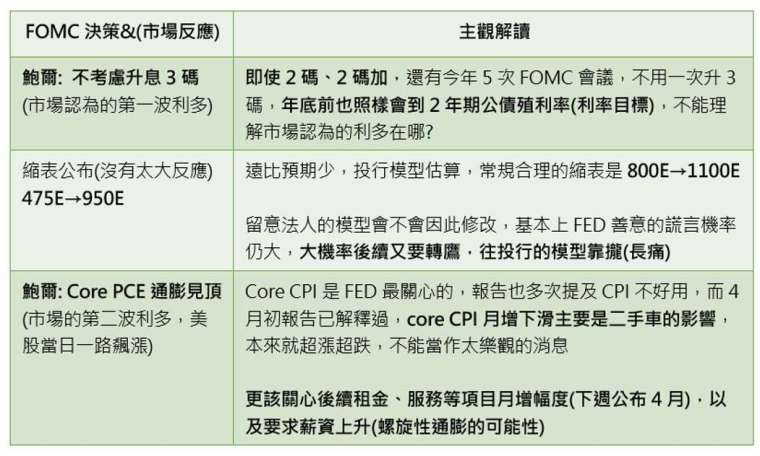

FOMC 決策與聲明,又是一次善意的謊言

FOMC 本次決議:升息 2 碼(符合市場預期)、宣布 6 月進行第一次縮表,規模 300 億元公債 + 175 億元 MBS,9 月才會調升成 600+350 億元(前次會議紀要提及的速度)

市場上在瘋狂震盪下,當日走出了狂喜行情,認為有利多,5/4 創紀錄的上漲幅度,隔日 5/4 再伴隨者更大幅的反轉下跌,就我的主觀論點來看,下跌沒有利空原因,很多新聞根本胡扯,本質就是 FOMC 會議,市場錯誤的解讀成利多,本就沒有理由是利多上漲,短線震盪後回歸華爾街的空方趨勢延續,畢竟鮑爾只是又一次安慰人心,選擇長痛非短痛,筆者認為若想顧及行情與名聲,只會在通膨議題上拖延,損失更大的歷史定位而已。

如下表分析:

電信、金融終於合理補跌,但還不夠

「投信助漲也能助跌」! 金融股開始出現投信買、賣超同時出現,破線的停損壓力開始浮現,宛若國王的新衣,當然目前幅度還不夠,如下圖,目前價格層面,有均線支撐因此無法連跌,但預計金融指數最合理的修正幅度還有 5% 以上,破年線都不足為奇,並且目前投信只是有買有賣,還不到全面逼出資金(ETF 散戶贖回潮都還沒開始,還未有恐慌氣氛),所以整體有籌碼良性換手的跡象,但仍還須經歷最後一波主跌段的類股籌碼大搬風。

結論:

國際情勢與台股都相當類似,散戶投資人持續懷抱著急彈的期待、不願面對縮表,進入較低風險、較低報酬的現實,止跌就不會輕易到來。

操作上,仍會建議目前延續今年至今的空方操作為主,而對於手中現股套牢的投資人,筆者建議,若資金部位不是個 3、5000 萬,其實都是很小的部位,斷然停損會比較好,接近築底必須讓手中資金愈多愈好,才能在後續佈局漲的更加快速的標的,套牢跌得愈深的股票,除非是權值股,否則通常反彈也會愈弱勢,不停損只會讓資產規模復原得更慢而已。

(撰文者:永誠資產管理處研究員 范振峰)

「永誠資產管理處」

是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」

20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務

讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞

從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」你不需犧牲時間體力,就能感受到資產提升!

卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

立即加入 https://line.me/R/ti/p/%40asset88598

>>>閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,

投資人應獨立判斷, 審慎評估並自負投資風險。