跟緊美國復甦行情 美高收債有潛力 你的投資跟上了嗎?

美國景氣復甦快速,許多經濟指標已經回到疫情前水準,甚至創下今年以來新高。綜觀全球投資市場,在經濟回暖情況下,美國金融商品無論股票或者債券也走在全球最前頭。美國高收益債券過去四個月獲得國際資金不斷加碼,且單月流入金額都在近 10 年高峰,想搭上美國復甦行情,美國高收益債券可以趁機進場。

市場資金會說話 熱錢湧入高收債基金

歷經第 1 季拋售潮,第 2 季熱錢大舉回流,熱錢流回高收益債券市場的速度相當快速,2020 年第 2 季,高收債基金流入超過 470 億美元,而光是美國高收益債基金就吸引 421 億美元熱錢淨流入。正因為全球央行持續維持市場資金寬鬆,總體環境利率仍處在低檔,也促使投資人對收益需求迫切。

近幾個月高收益債券市場流入的金額之龐大,也可以從歷年淨流入紀錄中可見一般。從有紀錄以來,單月淨流入高收益債券市場的前 10 高排行中,今年 4 到 6 月就囊括了一、二、四名,分別為 5 月的 205 億美元、4 月的 171 億美元,以及 6 月的 97 億美元。市場資金的穩定回流,顯示經濟活動逐漸復甦,且風險承受度開始升溫。

進一步來看,美國因經濟韌性強、企業體質相對穩健及政府救市政策規模大,仍相對看好,從近期持續公布的美國經濟數據來看,包括 ISM 製造業指數、耐久財訂單及就業等數據都優於預期,顯示美國經濟似乎已走出谷底,且開始出現好轉,而這些快速轉佳的經濟數據更將成為美國資本市場進一步上漲的最大支撐,投資人若擔心美股價位太高或害怕波動劇烈,可選擇美國高收益債券,依據 Bloomberg 統計,長期持有 20 年,美高收年度平均報酬率為 8.1%,但是波動度僅有美國股票市場的六成。

配息債琳瑯滿目 美高收殖利率 CP 值最高

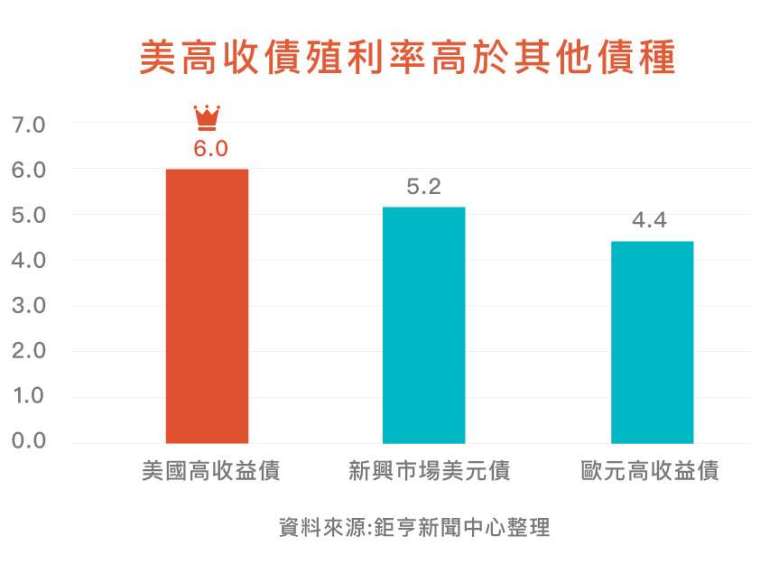

殖利率是債券投資人相當重視的指標,尤其對於喜歡配息的投資人來說,藉此可以幫投資人更快速挑選理想中的債券型基金,但是配息債百百種,目前美國高收益債券殖利率高達 6%,遠高於新興市場美元債的 5.2%、歐元高收益債 4.4%,居主要券種之冠。

且以 Bloomberg 統計,美高收債券指數回測,長期投資正報酬機率高達 97%,持有 3 年平均報酬 27%,等於一年年化報酬率約 9%;若拉長時間來看,過去 20 年,美高收正報酬的機率高達 75%,單年度報酬平均 8.1%,投資美高收 CP 值堪稱最高。

打破債券投資迷思 選債券 ETF 不如投資共同基金

當你決定卡位美高收的反彈行情後,許多投資人進一步也許會陷入要投資債券 ETF 或是債券共同基金的難題。首先,債券投資人要先打破「債券 ETF 並非股票 ETF」的迷思。

跟股票指數不一樣,債券指數編製是依據企業發行的債券總價值加權,股票指數則是依據企業股價市值來計算。一般來說企業股價市值越高,通常股價也越高,代表投資人預期未來獲利或者成長性較高;反觀債券發行量越大的公司,則與公司前景展望不一定成正本,甚至有時候隱含的是較高的槓桿比例,換句話說就是較不健康的財務體質。因此股票 ETF 成分股為市值高的公司股票,對投資人來說有是布局龍頭大型企業,債券 ETF 組成為發債量高的企業,相對來說成效可能就不如股票 ETF 好。

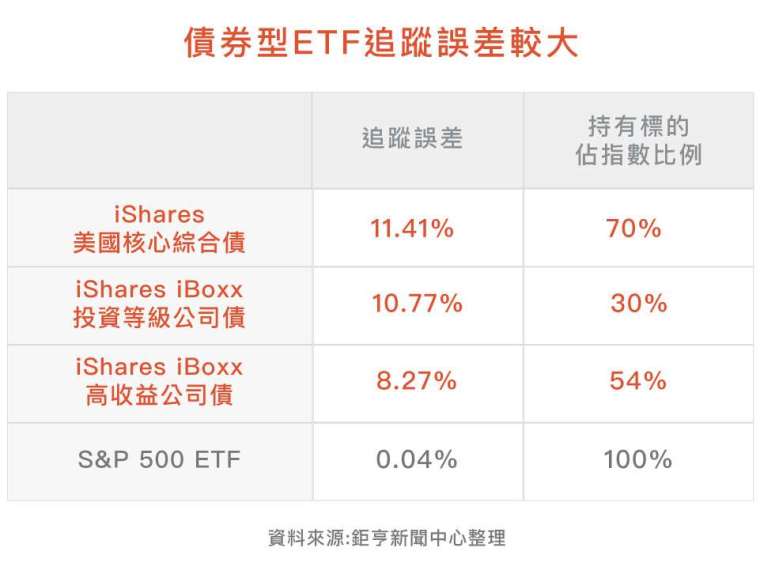

此外,債券 ETF 追蹤指數的能力,也遠不及股票 ETF。舉例來說,iShares 美國債券 ETF 平均追蹤誤差落在 8-11%,而 S&P500 的股票型 ETF 追蹤誤差為 0.04%,中間差距相當龐大。

會造成此現象的原因,主要是因為債券為搓合成交,不像股票是在交易所交易商品,所以流動性較低,也容易出現買賣價差高的情況。

另一方面,通常債券指數追蹤標的高達 1000 檔標,甚至超過 2000 檔債券,對債券 ETF 而言不容易全數掌握,加上部分發行規模較小、流動性較差的債券難以直接投資,造成追蹤指數的落差較股票型 ETF 大。

在操作策略上,債券 ETF 是被動式的操作,它的經理人不做主觀決策,只根據事先決定好的規則特定的規則做進出買賣債券,因此,如果想投資債券,反而是投資債券共同基金優於債券 ETF,建議選擇有信用研究團隊所操盤的債券基金,更能創造超額報酬。

從現階段全球債券型投資來看,投資級債共同基金規模達 6710 億美元、高收益債共同基金規模 2480 億美元,但是投資級債 ETF 規模僅 110 億美元、高收益債 ETF 僅 440 億美元,可以看出債券共同基金為大宗,債券 ETF 僅占小部分,就能說明債券投資仍以基金為主流。

與聯準會一樣超前部署 這個團隊 Q2 瞄準墮落天使

美國聯準會 4 月宣布大舉收購墮落天使債,瀚亞美國高收益債券基金投資經理團隊超前部屬,同樣在第三季的時候就增持受到疫情衝擊,從加碼相關能源及汽車族群債券,就是看好這些從投資等級降至高收益等級的債券,未來反彈行情可期。

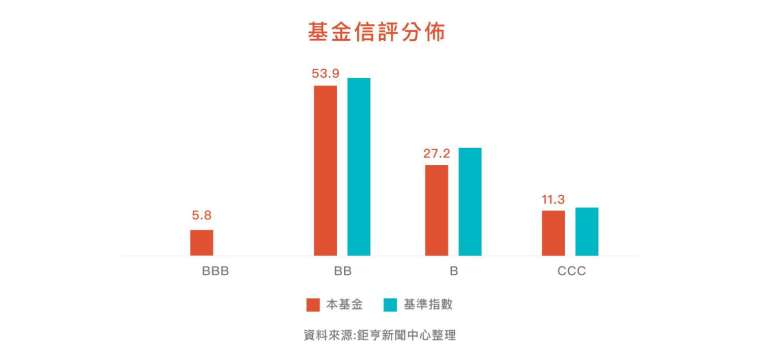

瀚亞美國高收益債券基金操作團隊為瀚亞美國在地研究團隊,其操作風格相對穩健靈活,不同於其他高收益債券基金配置為純高收益債,該基金經理人通常會納入小部分投資等級債,以降低資產波動度和提高基金信用評等,因此選債上也相對彈性。

投資高收益債券市場,最需要留意的就是違約率問題,由於是非投資等級債,因此債券違約難免,不過如何將違約率控制在可控制範圍內,就是功力所在。透過經理團隊的把關,瀚亞美國高收益債券基金違約率遠低於市場平均,即便在金融海嘯發生的 2008 年至 2009 年期間,全市場違約率大幅上升,該基金違約率仍維持在低檔,顯見團隊投資能力優異。

今年上半年有新冠肺炎疫情干擾,風險性資產全面下挫,但是目前美國高收益債的違約率仍處於低檔,連金融海嘯時期的「半山腰」都還不到;若從利差來看,更是十年來罕見的利差布局機會點。此外,美國高收益債券殖利率比歐洲高收益債券、新興市場債券還要略勝一籌,加上美國經濟體質強勁,投資人可趁美元弱勢,掌握市場反彈行情。

瀚亞美國高收益債券基金擁有豐富的計價幣別,共計有美元 / 澳幣 / 南非幣 / 紐幣四種級別,以滿足投資人對於外幣商品的不同需求。截至 2020 年上半年為止,美元穩定月配級別年化配息率約在 7.28%~9.08%,澳幣避險穩定月配級別年化配息率約在 6.78%~9.87%,南非幣避險穩定月配級別年化配息率約在 10.47%~16.97%,紐幣避險穩定月配級別年化配息率約在 6.91%~9.7%。

鉅亨基金推薦:https://reurl.cc/Y61ZR0