高收債買進訊號浮現

受到聯準會將買進高收益債券消息的激勵,全球高收益債券與美國高收益債券指數分別單日上漲 2.62% 與 3.16%(4 月 9 日),表現超亮眼。加計近期價格反彈後,高收益債券的吸引力仍高於其他資產,「鉅亨買基金」建議可繼續調降公債佔比,並增加高收益債券比重。

1. 相較股市,高收債仍有甜頭

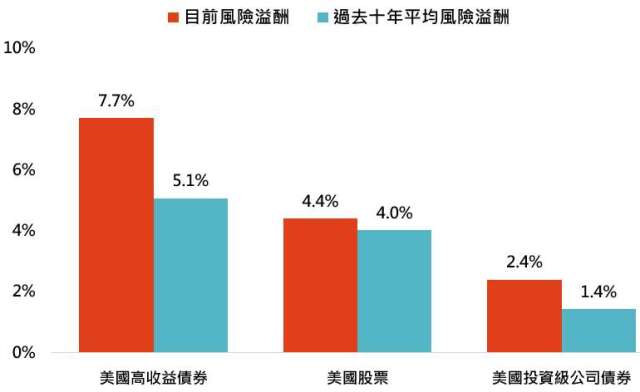

截至 4 月 14 日,美國高收益債券的風險溢酬為 7.7%(風險溢酬代表相較於美國公債這種無風險資產,投資人可從此資產獲得多少潛在額外報酬),遠高於過去 10 年平均的 5.1%。美國高收益債券風險溢酬除了高於歷史平均外,也優於美國股票的 4.4% 與美國投資級公司債券的 2.4%。考量到聯準會與美國財政部積極介入金融市場,企業資金流出問題或債務違約機率顯著降低,美國高收益債券的超高風險溢酬充滿吸引力。

2. 與歷史相比,高收益債券跌夠了

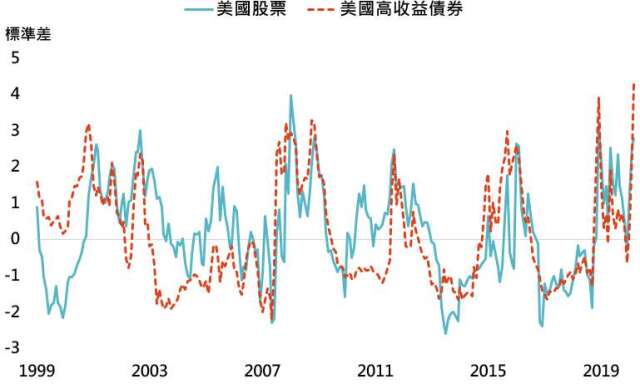

由於各類資產風險屬性不同,直接將美國高收益債券與美國股票風險溢酬做比較,似乎有失公平。我們因此將兩者風險溢酬標準化後並與過去相比,從下圖可看出,截至 3 月底,標準化後的美國高收益債券風險溢酬來到 4.3 倍,已經高於過去幾輪高峰時的數字;標準化後的美國股票風險溢酬則是 2.8 倍,仍略低於 2008 年的 4 倍(風險溢酬可視作價格的倒數,當價格越低時,風險溢酬就越高,若風險溢酬來到最高點,就代表未來價格會上漲)。

3. 歐洲經驗,低利率將是美高收與全高收的未來

除了風險溢酬絕對水準較高,且相對水準也較高外,看好美國高收益債券的原因還有一個。受到債務居高不下影響,要避免債務出問題且經濟能繼續成長,超低利率或負利率政策將是聯準會的唯一選擇。而要知道超低或是負利率政策對高收益債券的影響,只需要看歐洲就可。從德國 10 年公債殖利率降到 0% 至 1% 後,歐元高收益債券殖利率便於 3.5% 至 6% 間遊走。6% 很可能就是未來美國高收益債券殖利率的上限,對於有配息需求的投資人,更該趁現在開始佈局高收益債券。

鉅亨投資策略

基金操作上,建議如下:

觸底訊號浮現,高收債成資產核心

儘管我們受到指數編纂時間較長限制,全文大多以美國高收益債券指數為例。但全球高收益債券指數與美國高收益債券指數差異不大(從 2009 年以來,兩者至今表現差距不到 5%),因此,我們對全球高收益債券看法與美國高收益債券相似,兩者都適合當作投資人資產配置的核心。