〈鉅亨主筆室〉中國房子吃A股?也會吃人!

壹、前言

股價在底部區時,聽不見春意盎然、金鳥鳴叫的美妙聲音;多是被斜眼瞧的、比正眼的多。但是一旦景氣振奮,股價起死回生、則錦上添花者通通湧上門來,1 元 / 股的股票也可鹹魚大翻身,漲到心慌慌。從台灣經濟體景氣循環思考,這一波景氣高峰在 2017 年 10 月,當時全球最大電子代工集團台灣鴻海,股價為 122.5 元 / 股;自有投資銀行審慎評估說,它有更高的價值後,股價沒多久就不對了。最近學術圈老友每次見面多問,這事兒怎麼會搞成這田地?鴻海在 2017 年 6 到 8 月,高檔盤旋屢攻不上後,股價自此緩步下跌。即使它進入除息、或是減資退還現金歷程,多無法打造出堅固底部區。2018 年 10 月 17 日,鴻海在即將減資前、股價跌到 69.1 元 / 股。在短波段三年中的景氣循環中,鴻海股價具備潮起潮落、領先景氣循環的代表性;這跟它在 2015 年 9 月時,它在高檔股價相似。先天下之憂而憂,後天下之樂而漲。范仲淹登岳陽樓後說;陰雨霏霏,幾個月天空多不開窗。多頭陰風怒吼、空頭濁浪排空。登岳陽樓有去國懷鄉、滿目蕭然?這好像與陳子昂登幽州臺同樣大悲一樣,念股市之悠悠、獨看盤而淚下。

中國上證股價指數從 2017 年 10 月之後,也是從 2018 年 10 月停止上揚,2018 年 1 月 29 日跟隨全球股市滑落;此之後下跌過程中並未出現顯著反彈。在有限的信息下,尤其是在 2018 年 5 月之前,預期將會出現 MSCI 成份股效應;至今這份期待完全轉為失落、喜鵲全多渺無音訊;該來的上揚沒到、倒是不該跌的全多來了。上證指數跌、A 股也跟進下跌;股市似乎掉入一個沒有底部黑洞中。而這個黑洞有多深?恐怕連人民銀行多說不準?上證指數可能與 MSCI 沒先合八字?聽說要組成 MSCI 成份股,就開始不行了?A 股演出大暴投!

貳、易綱說,他只負責管貨幣政策;李克強說,中國人民幣絕不貶值?

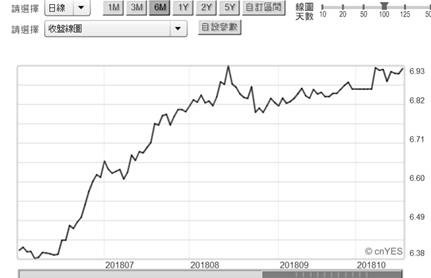

一、雖然堅信經濟不會硬著陸,但人行也不敢大意;2017 年第四季就開始播下寬鬆種子。2018 年中國第一季的 GDP 成長率為 6.8%,實體經濟並無出現硬著陸跡象;但人民銀行卻偏偏選在公告 GDP 後,2018 年 4 月 17 日,全面調降 1% 存款準備率;灑出了 4,000 多億人民幣,以因應內部企業債務風險、為其穿上防彈衣、為貿易保護主義擋子彈。這是人民銀行 2018 年以來、第二次降低存款準備率。二、早在 2018 年初,人行在 2018 年 1 月 25 日就曾對普惠金融、做出定向降準策略,期盼穩定內需消費市場。離岸人民幣匯率自此由 6.2827 兌換 1 美元,擺出明確貶值趨勢。多數投資銀行認為,在面對多項系統變數之際,人民銀行由短期融資 SLF、與中期融資 MLF 權宜措施中,回到降存款準備率正規貨幣政策,是積極對應經濟可能著陸的明確宣示與作為。

參、中國經濟與金融出現黑洞!

三、2018 年 6 月 24 日人行再度宣告,自 7 月 5 日起再降存款準備率 0.5%;宣告之後人民幣匯價再貶到 6.5256 兌換 1 美元。人行表明該次降準不支持,「殭屍企業」與「名義是股票、但實際是債務」的融資行為。其中以 5,000 億人民支持債轉股專案,而剩下 2,000 億人民幣,則護航微小企業資金融通。2018 年 10 月 7 日在十一長假收價之前,人行再度調降 1% 存款準備率,這次又釋放出 1.2 兆人民幣資金,紓解外資銀行、非農與城市銀行的融資等。總計自 2018 年 1 月 25 日以來,人行至少釋出 2.3 兆人民幣資金,護航實體經濟與股、匯市。人行的降準寬鬆雖未至罄兆難書地步,但與 2009 年後的 Fed 也是旗鼓相當。

四、中國的國民生產毛額約為 13 兆美元,而 2.3 兆人民幣相當約近 4,000 億美元;2018 年以來寬鬆的規模非不顯著。但與 Fed 不一樣的是,中國股市至今還對降準不領情,照樣走它的下跌趨勢。Fed 執行 QE 時,2009 年 3 月道瓊股市就從底部一路走揚。由此對照比對可感受到,中國企業債務規模可能出現「黑洞」。依據維基百科彙總詮釋,黑洞並不是一種洞的概念;而是根據愛因斯坦相對論,在浩瀚的蒼穹與宇宙中,因為質量太大的恆星核子融合產生「重力塌陷」。因此即使是輻射般的強勁光束,或是光子多無法從其中逃離出來,有多少吸收多少、不嫌多只怕少。因為它看起來類似像是,熱力學部反映光線的黑體,因此被稱之為「黑洞」。人民銀行自 2018 年 1 月 25 日,總計灑出去近 4,000 億美元就像是,進入宇宙黑洞一般、連迴響多聽不見;股價指數絲毫起不了漣漪作用。股價指數是總體經濟先行指標,它領先企業獲利的復甦或衰退;就跟台灣 2018 年 10 月 16 日這周一樣,在集中市場加權指數棄守萬點之後,突然爆出勞動市場「無薪假期」的信息?

肆、結論:A 股捲入資產泡沫黑洞中?

在 1 月 25 日降準之後,人民幣因為離岸投資機構預期人行持續寬鬆,因此匯率貶值;這原本就在預料中,很正常的貨幣匯率互動邏輯。當時美元指數也是一樣,在 Fed 執行三次 QE 期間一路下滑到 80 點以下無異。人民幣因為資金寬鬆而匯率疲弱,這也沒什麼可驚天動地;倒是股市趨勢使多頭相當錯愕。依照順向策略理論,在 QE 下的美股多是雞犬升天,從 2009 年 3 月漲到 2018 年 1 月還未善罷甘休。而在降準下的 A 股卻一路頹廢到底、哀鴻遍野,可能中美晚上的月亮真的不是同一個。在 2018 年 10 月初旬 IMF 的年會中,ECB 總裁達拉吉說,全球經濟有四大系統風險,利率突然爬升是首要憂患;達拉吉著實被美國 10 年期公債殖利率嚇到。ECB 會這樣想、難道人行就不會?再者是貿易保護主義,根據經濟學家估計;這場會使美國再偉大的經濟大戰,會造成全球幾百萬人失業。ECB 還擔心美國發生通膨,這會使通膨輸出到全球各國;把失業與通膨多輸出,美國還會是偉大的國家?

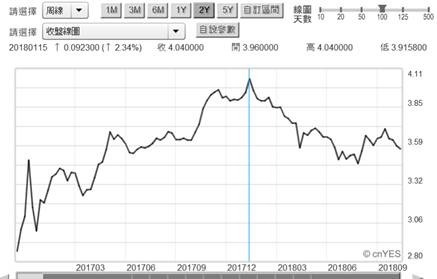

檢視一下中國 10 年期公債殖利率,的確是與南歐諸國、義大利國債反向而行,從 4.11% 一路緩緩下滑到 3.59%,這是資金寬鬆?還是企業景氣不好?資金全部跑去賺取無風險利率去了;政府公債不會倒債?如果要說中國經濟有「黑洞」問題,可能並非外債危機;可能是房地產抵押貸款,造成銀行與企業財務的黑洞太大。大家買太多套房產,現在出現套現的骨牌效應;這一棟房賣掉去軋那一棟貸款,那一棟又要軋另外一棟。三角債、多元債務千絲萬縷、剪不斷理還亂,最後像是綿密網狀、亂成一團;因此人行寬鬆像是丟石子入大湖,連噗通一聲多沒、股市當然只跌不漲。中國上證股價指數是否落入流動性陷阱之中?自 2018 年開始,中國人民銀行不斷執行多次,為何無法挽救失落的股市?

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)