〈鉅亨主筆室〉不會「大蕭條」!何必如此悲壯?

壹、前言

不會大蕭條,債市不必如此悲情。別為阿根廷的主權債務太過哭泣,也別為義大利公債懷憂喪志;要注意「美國財政懸崖問題」,它是否在 2018 年 11 月 6 日後,會被民主黨踩在腳下。美國貿易保護主義,是否會被中國大陸看破手腳。投資人對總體經濟太過在意,以指數為操作買賣標的;常會違背資金最有效率運用。尤其是買到高價的股票;下一次的主流類股、已物換星移、亮眼的多是那些、現在低價不起眼的類股;未來最搶眼的新娘、就是現在的灰姑娘們。若此則投資者永遠只是與主流類股擦身而過,真的成為過路財神。目前台股最強產業競爭力,的確是在半導體產業;但這世界從來多不是英雄造時勢。不要花很多時間去聽那些偉大人物,講他自己成功的管理哲學。這世界很現實,成者為王;成功者連小時候打破水缸、砍倒櫻桃樹多可以吹捧。自己的路?自己要咬緊牙根走下去,路不僅沒有三里平;也常會有盜匪出沒,要過路費的是黑與白多有。

貳、BDI、金價、油價、高收益債、A 級公債、股市、房價??

是因為時機才會造就科技英雄;不是誰是造時勢的英雄。美國近代這麼久的網路科技革命,是眾多學者從實驗室共同研究,最後走出象牙塔、造福人類社會,聚沙成塔。人生是非轉頭空、成敗論英雄。如果敗陣下來?「股神」也會變「瘟神」,「大師」也會變「大輸」、「經營之神」可能轉為「經營之蟲」。產業經營的道理無它,就是認真於本業,追求管理成本與產品利潤。只要守著保握每天的陽光、日落日出守住它;在景氣循環的起承轉合中,一定會有突然長大一天,公司總市值增加、財富來了,製造業的特性就是這樣永恆與勤奮、無眠無日。但是股票投資特性卻是永恆與靈活,今天還沉溺在過去主流類股中,未來就像是王寶釧守寒窯。殘酷現實內情多數可能是,咬緊牙根不要被帥哥誘惑。但人不分男女、年輕就是帥、就是漂亮。股價不講道理與學理,找了一堆首席經濟學家,可戰時不敢戰、不可戰時義憤填膺,這多是無濟於事。要找到主流類股就要在,它們不起眼、少年狂傲的時候。

未來股價指數仍將會維持高姿態。為什麼?不是貿易大戰正酣?不是新興市場災變頻傳?不是美國債務危機將發生?這樣情景下,股票還能投資?人在股市中最容易照見自己缺點,多是固執惹的禍。股市本來就有起有落,好與歹運輪流轉;只要不踩到「狗屎」就有機會。為什麼還要把已紅過三年多,高股價股票一直放在心上;不買它就不罷休?別這麼心眼小麻,現在該問的是,下一波主流股會是誰?美國 10 年期公債殖利率大飆車?資金吃緊、本益比下降不是?還會有下一波多頭行情?有、一定有、必然有。股價結構多是一刀兩刃,一邊是砍人的、一邊是砍柴燒飯可吃的。公債殖利率上揚?還會有燒飯的好康?山不轉?路可以轉的。主流類股不一定要誰不可,股價沒有在看現在基本面的,多是針對未來預期與未來基本面;被強調現在基本面良好的股票,大多不會是多頭未來的菜。這次國安基金針對標的,除各產業績優股外,還著墨金融股;金融股的獲利是否有大爆發機遇?那就預測或揣測。以事件分析法的邏輯而言,金融獲利的確是未來可能熱門議題。Fed 帶動全球利率上揚,金融業壽險與銀行存放利差將有益,但誰又可理解、或可斷定未來這些利益大小?當由政府保證的政府公債殖利率,無風險利率上揚後,握有公債的到期報酬率升高;會使風險保守者的投資商品轉向,而使資本資產配置的生態、效率前緣的預期利潤與風險發生改變。2015 年崩盤的是高收益債,那是預期升息所惹的禍;2016 年初股市止跌起漲。2018 年股市還未大跌之前,優質公債的價格已經顯著滑落,目前債與股市如履薄冰、步步驚魂;但是這些系統風險多與股市利潤並行。

叁、拆解風險就能穩定軍心!兩大近憂遠慮隨伺在側?

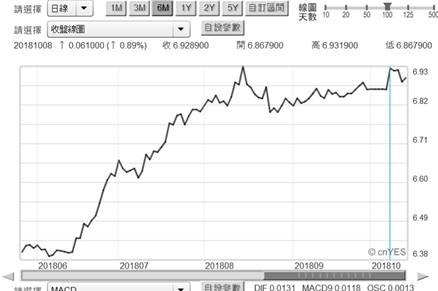

未來有兩項變化將會改變,全球債市與金融市場;一為人民幣貶破 7 兌換 1 美元。這個之前被認定不可能的議題,在 2018 年 10 月 7 日人民銀行再度撒錢、又再全面降準之後,已經成為非但不是不可能;還真的會噩夢成真。只要風聞或傳言,美國將把中國列入匯率操縱國;就可感受人民銀行貨幣政策,被美國經濟學家認定是一石兩鳥、聲東擊西、心不在焉。人民幣兌換美元匯率已瀕臨剃刀邊緣;2005 年 7 月 1 日開始進入匯率改革前,它兌換美元的匯率約為 8.12 兌換 1 美元。如果人民幣匯率回到 7.5 兌換 1 美元?那不是得了便宜又賣乖?這應該是近期美國商務部火大原因。美商務部一向認定,一國中央銀行可操縱匯率;但是它的臨界點是,中央銀行在外匯市場拋補金額不能超過 GDP 的 2%。不管你是每天進到市場去拉尾盤、殺尾盤,或是開盤就開殺戒;否則就是匯率操縱國家。

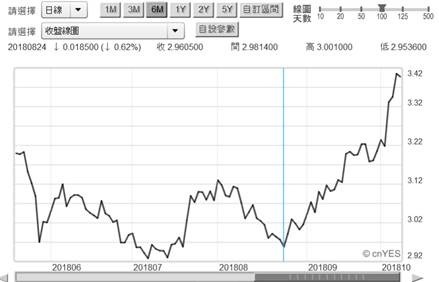

另外一個較為嚴肅的變數是,美國 10 年期公債殖利率上揚到 3.5% 以上;現在國際投資機構多認為,這是因為 Fed 收縮資產負債表的關係。其實這次種殖利率上揚,不是因為 Fed 供給面問題,而是美國財政部出了問題;財政預算結算赤字又將衝破上限,越過水岸堤防、將氾濫成災。在金融風暴之後,2009 年到 2014 年用貨幣政策,扶起全球經濟與金融半壁江山;當經濟的大傷痕將要平復,美國政府也怕古典學派的詛咒。權衡 QE 是沒長線用途的啦、實體經濟有其宿命;原來的還是會回到原來、往後的還是會回到往後。衰退的大趨勢不會因為 QE 而永遠改變,還是會回到 QE 前的衰退。因此經濟學家想用財政政策,來改變經濟輪迴的宿命、想要永生。但若一旦美國財政又出現懸崖,則一切付諸流水、接下來是束手無策了;財經政策只有貨幣與財政政策兩大類,難道還有第三個?數位化經濟政策?政府全面改造 BOT 政策?屆時時應該是股市最恐慌時候,也是最佳買點機遇。當然多頭會希望以結構性轉變,來取代市場投資組合財政懸崖系統風險。是否會演變到如此不堪地步?唯美公債殖利率的預期反應是問;「財政懸崖」該是空頭最想要的場景。

一為美國財政預算赤字違規上限,這會成為全球經濟重要關鍵;預算與結算赤字違規,則未來財政需求、會出現資金「擠壓效果」(Crowding Out Effect),貨幣市場利率會被迅速拉高。在升息階段中,10 年與 30 年期債殖利率兩者差距不大;但是進入收縮資產負債表後,兩者上揚斜率幾乎雷同。在以這種存在收縮貨幣政策干擾下,判斷中長期景氣有失真之虞;若貨幣政策回歸到 Rule Policy 的正常,則殖利率所表達的景氣就相當真實。收縮資產負債表的力道,為何比升息還要強勁?因為升息是公告,而收縮資產負債表,則是真槍實彈實際將資金回收。運用中與長期的利差鑑別景氣,則應待 2019 年收縮即將圓滿之際。做為最有效率的美國債券市場,殖利率不會只有反應收縮資產負債表;它所存在不可預期的驚訝,就是美國政府財政支出也快不行了。1970 年美元是唯一準備貨幣,打完 20 年的越戰、終於讓美元與黃金不得不分手,IMF 尚可以推出 SDR 一組貨幣替代。本來 SDR 是搞了 25 國貨幣,IMF 規定 5 年檢討一次;後來縮減為 5 或是 6 個國家。美國財政萬一掉入懸崖,那代誌大條了;這世界還有哪些國家財政是能被讚譽為一級棒的?每個政黨政治多在運用老百姓稅收,爭取執政權利、爭權爭到派系鬥爭翻臉。一個國營事業總經理,硬是不要技術出身的待命者;運用各種辦法卡你、拖延你的才華歲月,抹藍、抹綠、抹黑、又抹臭。

肆、結論:羊毛不會出在狗身上!

每個經濟體原本多是,開放又獨立的個體;但是透過匯率互動形成套利。一旦最主要貨幣與公債任何大風吹,則會牽動所有全球各國貨幣匯率與公債價格。由美 10 年期公債殖利率突然上揚,及美元指數短期上下波動;及預期長期美指數是不弱之下,將會使全球各國各自公債殖利率銜接上揚;比較令人擔心的是,這種上揚可能是急促的。設想所有 AAA 的國家公債殖利率,突然像是 2015 年第四季高收益債系統風險般的爆炸,那等同是自作孽;福利經濟本來就是選民魔高一尺,政治家道高一丈、羊毛不會出在狗身上。研究實體景氣變化的機構投資者,多曉得運用泰德利差可預見,未來資金的需求是否旺盛;10 年期公債殖利率的上揚,如果是來自於貨幣市場的需求面,也就是在沒有 QE 政策干擾下,則殖利率上揚代表中期景氣是沒有問題。但若 30 年期公債殖利率紋風不動,則代表長期景氣是有問題的;也就是整個經濟體資本支出是趨緩。

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與地產、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)