騰訊音樂遞件申請美國上市 集資真的砍半至20億美元

《路透》旗下《IFR》引述消息人士透露,騰訊 (0700-HK) 旗下騰訊音樂昨 (2) 日於美國提交上市申請,預料集資 20 億美元 (約港幣 156 億元),較原計劃最高集資 40 億美元攔腰砍半。騰訊音樂估值約 300 億美元 (約港幣 2340 億元),預計於本週三 (3 日) 展開上市前推薦。

騰訊音樂原本預期集資 40 億美元,及後傳出集資額縮減最多一半至 20 億美元,惟當時騰訊回應指相關報導內容失實,並指上市融資以公司官方的聲明或公告為準。

騰訊音樂旗下擁有 4 大音樂平台,分別為 QQ 音樂、酷狗音樂、酷我音樂和全民 K 歌。騰訊音樂 2018 年第二季月活躍用戶超過 8 億,日活躍用戶平均用戶時長為 70 分鐘。

據招股書顯示,騰訊音樂 2018 上半年營業收入為人民幣 86 億元,年增 92.2%;2016 年和 2017 年營收分別為 43.61 億元和 109.81 億元;毛利分別為 12.32 億元和 38.1 億元,毛利率從 28.3%,提升至 34.7%;經營利潤從 1.03 億元,攀升至 15.93 億元;純利則由 0.85 億元,飆升至 13.19 億元。

據初步招股文件,騰訊音樂上市前,騰訊持股 58.1%,Spotify、PAG Capital 分別持有 9.1% 和 9.8%。

騰訊音樂將設有「同股不同權」架構,騰訊和 2018 年前的股東將持有當中的 B 類股份,每股 B 類股份投票權相當於其他股東持有的 A 類股份的 15 倍。騰訊音樂現時未訂最終持股權和投票權比例。

騰訊音樂在分析行業前景時,引述 Iresearch 的數據表示,2017 年中國的在線音樂娛樂市場,規模達到人民幣 330 億元,預計未來數年內,將複合年增率 36.7% 速度增長,在 2023 年達到人民幣 2152 億元的市場規模。

騰訊音樂計劃在紐交所或 NASDAQ 市場上市,交易代碼為「TME」。

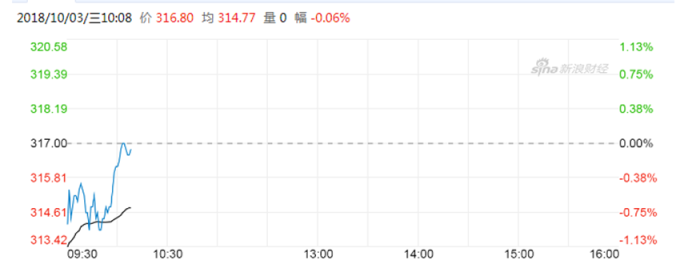

騰訊今 (3) 日股價開低走高,早盤一度拉到平盤港幣 317 元,截至發稿,小跌 0.063%,報港幣 316.8 元。