〈鉅亨主筆室〉強勢美元只是前菜?財政懸崖才是天鵝?

壹、前言

一個國家財政與債務危機是否會,削弱這個國家貨幣的長期購買力?如果答案是肯定,則美元因為財政問題而轉為弱勢時,就不能以貨幣、外匯貿易效應去衡量了。在 2018 年 8 月底之際,除了中國人民幣匯率與股市令人忐忑不安外;美國政治 11 月 6 日的國會期中選舉,之後就要在年底面對赤字預算。自 2012 年 11 月以來,每任的總統多要面對債務超過法令上限問題;歐盟與美國皆規定,國家負債未償還餘額不能超過 GDP 的 60%。但是多數南歐國家與美國多已「破表」,日本那更是不用多提了。停止 QE、升息、乃至於 Fed 收縮資產負債表,這些利空效應多隨著預期效應,反應在貨幣與債券市場之上,受到直接影響的是美元指數,它已經從 2018 年初的弱勢轉強。但是 Fed 還沒擬定,在收縮資產負債表後;是否更弦易轍為規則 Rule 貨幣政策,不再權衡、也不再拉高利息緊縮?

貳、財政盈虧關乎一個國家貨幣匯兌強弱?

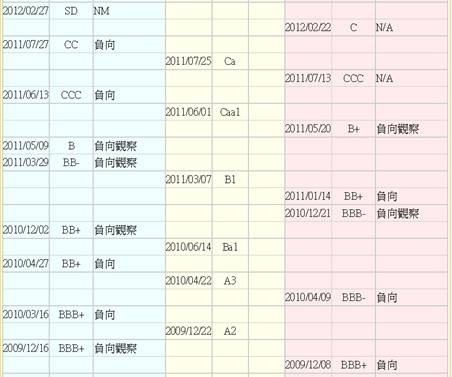

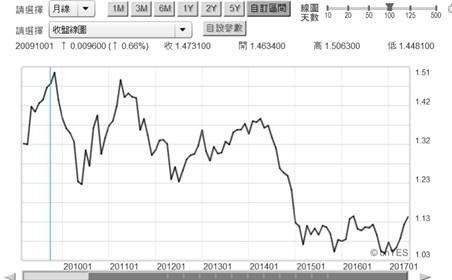

近期偶發性的新興市場金融,股匯雙殺行情對於多頭甚為困擾。優越的匯價需要強有力綜合國力撐腰,其中以國家財政最為核心。近期這些脆弱國家,過去數十年前就已經發生過,美元轉強的極端風險;此次會釀成黑天鵝的事件,非美元強勢、是第四季所有國家要、2018 年政府結算與 2019 年預算風險。由未來可以預期的政策檢視,短期美元指數續強機率不高。但如果這次美元的轉弱,不是來自於金融貨幣市場,而是來自於「財政懸崖」(Fiscal Cliff)?則將是否會衍生出美元購買力滑落,而這種滑落與歐元區當時 2009 年 10 月初,希臘發生財務危機會是一樣的?希臘在 2009 年 10 月宣告,國家的年度財政預算赤字,遠遠高過歐盟規範 0.5% 的 GDP,希臘當年赤字為 GDP 的 12.7%;這顯然是因為 2009 年,金融風暴引發了經濟衰退所致。而債務總額不得超過 60% 的規定,希臘未償還國債占 GDP 比率卻為 113%。這是希臘首次債務越軌,揭開了後續歐洲主權債務危機序幕;自此之後希臘主權信用等級,被國際三大信評機構持續調降。2010 年 5 月西班牙,也因為預算與財政收支不對稱,而被信用評等機構調降評等;塞浦路斯銀行發生擠兌等等。這時全球投資機構赫然發現,原來 2002 年誕生的歐元,以購買力平價理論是該要回歸正常的水準,不應該有 1.5 兌換 1 美元這麼高的匯價。國際金融理論的購買力評價,並未直接將一國財政盈虧,與匯率強弱直接聯繫;但財政盈虧表達的是,國家財政政策、公共支出的投入能耐。如果這個國家債台高築、債務餘額不斷創新高,那它可能會困在還債的循環中,哪還有持續在產業創新、所得分配改善、及福利政策擴張的能力?因此我們會認為:

假說 I:國家財政收支的持續盈虧,將影響該國貨幣購買力,牽動貨幣匯率中期趨勢發展。

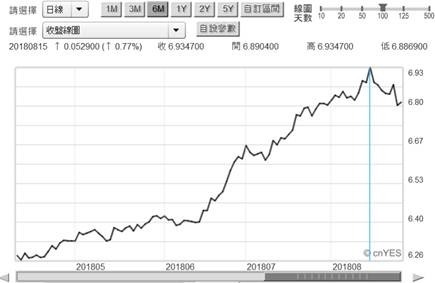

所謂中期指的是 5 到 10 年期間,這個假說現在就可以運用當前;以中國的人民幣匯率、股價指數、與地方債務去驗證。2018 年 1 月 29 日之後,中國人民銀行與財政部聯手;前者鋪陳去槓桿財務著陸之地毯,大肆灑下貨幣寬鬆政策;後者動手全力清理地方債務問題。金融監理單位則對於所謂企業債、不良金融債權展開無情掃蕩。此時國際投資銀行已經理解,大國崛起的中國還是不脫「以債養債」老路。離岸人民幣匯率在持續打呆帳、國際外匯投資機構,預期人民銀行將繼續大寬鬆的預期下;判斷人民幣兌換美元匯率將持續貶值。離岸人民幣的貶值力道,拖住在岸人民幣匯率急速一起往下貶值。當一個國家沒有穩健的財政、或是嚴謹平衡預算之後,就可能無法再以資本支出,創造未來國家政府現金流量,GDP 的成長將在公共支出受阻趨緩或停滯。中國各地的地方政府,目前將要面對的窘境應該如是。

叁、失業補助、退休制度與財稅收入多會影響一個國家貨幣匯率?

由於骨牌或稱「蝴蝶效應」使然,歐盟自 2012 年第二次希臘債務危機之後,GDP 成長率轉為衰退,一直到 2016 年之後才停止繼續衰退。歐盟進一步整合的危機是國家財政衰敗,引發債券價格大跌、殖利率大幅上揚。債券就是該國的替代貨幣,殖利率是該國貨幣價格;希臘發行的是以歐元計價的政府公債。歐元貨幣政策掌控在歐洲央行手中,但希臘等各國參加歐元區的政府為舉債,多可以在規範內發行歐元公債。當發行國家的財政收支平衡時,不會影響歐盟財政與歐元安定。但是如果任何一個以歐元發債國家,突然出現財政困窘時;若困窘程度超過 EMS、歐洲穩定機制能力,那這個國家財政危機便會損及歐元信用。為了極力避免這些麻煩事件層出不窮,不管是最早的歐洲穩定機制、或是 EMS、歐元區 27 國財政條約,多嚴格規範各國財政紀律;嚴格的程度甚至已經深入,各歐元區國家福利制度的監管。

而當希臘政府對於所有到期公債多無法償還時,持有者當然是先跑先贏,跑不掉的就是大楣;於是歐元的匯價也跟著出現供過於求。這種情況就跟當今人民幣離岸人民幣拖著,在岸人民幣匯價往下跌邏輯是一致。歐盟在清理國家債務,需要至少五年以上時間、即 2011 年到 2016 年間;希臘 10 年期國債殖利率是在,2016 年之後才宛如晨星落入於黎明中。中國自己要把資產與債務泡沫完全抹除,所需要的時間只會更多不會少。以 GDP 規模數據算計當然可以預期,GDP 在數字上是難看的。雖然在分類的總體經濟活動中,I 固定投資、及 G 地方政府資本支出、(X-M) 貿易順差多遭逢變故;但至少有 13 億人民的消費人口,靠內需消費 C 也行。但是最不一樣的地方是幣值弱勢,如果當今中國大陸 GDP 規模是為 13 兆美元,它是在 6.4 兌換 1 人民幣基礎下所計算出來。則當它貶值 7.8% 時,即 1 美元兌換 7 元人民幣時;GDP 的數據就會從 13 兆美元就降為 12.11 兆美元。因此僅就貨幣數字的魔術,如果大貶的人民幣無法在年底回升;應該就可以見到中國大陸,今年 GDP 成長率會難看:

假說 II:如果無法穩住國家貨幣匯率,則 GDP 成長率將會趨緩!

肆、結論:若人民幣只貶不升值、中國 2018 年 GDP 面貌會「鐵青」!

以悲觀的態度評估,如果人民幣匯價在 2018 年底,還在 7 兌換 1 美元附近盤整;那年底或 2019 年出統計出來,GDP 數據肯定不妙。根據通訊社媒體報導,2018 年 5 月中、中國前國家統計局副局長賀鏗說,中國大陸的地方債餘額約為人民幣 40 兆;但沒有一個地方政府想要全部償還的。由這個債務餘額數據檢視,中國地方債餘額只占 GDP 的 40/88.4=45.25%,還不到歐盟財政條約規範的 60%;還有向上舉債空間。但是提到這繼續舉債發展的點子誰多怕,因為 40 兆人民幣只是表面數字,隱藏債務不知道有多少?而且這種情況可能建立在,房地產價格不會大幅下滑,內需市場會不斷熱絡假設之下。如果房產價格一旦滑落,則地方政府房產投資收益大降,這會出現預算赤字滿江紅危機。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)