特斯拉私有化到底靠不靠譜?投行高盛來給你算筆賬

雖然特斯拉私有化還有很多不確定的因素,但假設馬斯克提出的特斯拉私有化(MBO)能夠最終執行,這個交易到底靠不靠譜? 投行高盛算了筆賬。

首先,這個交易會是什麼樣子?

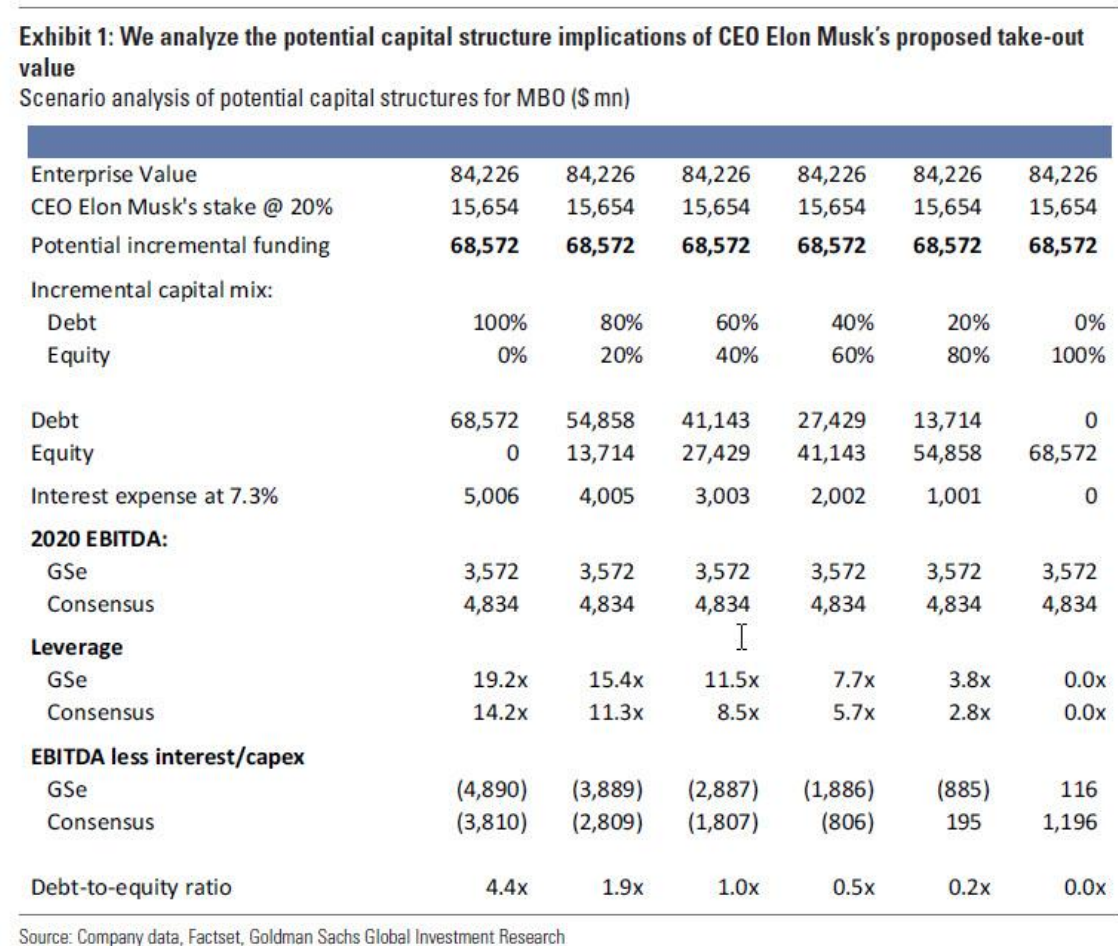

高盛分析師 David Tamberino 指出,以馬斯克定義的每股 420 美元,並使用預估的 1.86 億股稀釋已發行股票(包括可行權期權和理論上在價內的可轉換債券),特斯拉隱含股權價值約為 780 億美元。當與調整後的約 60 億美元凈債務相結合時,意味著該企業價值為 840 億美元--這是高盛對特斯拉 2020 年 EBITDA 預估的 23.5 倍,也是公認的特斯拉 2020 年 EBITDA 的 17.5 倍。

Tamberino 認為,根據高盛的分析,特斯拉凈債務約為 90 億美元。目前特斯拉槓桿率是高盛對特斯拉 2020 年 EBITDA 預估的 2.6 倍,目前的年度利息支出接近 6.5 億美元--使得隱含平均利率約為 6% (主要由垃圾債資助的 MBO 的利息支出更高)。如果對價內可換票據進行調整,槓桿率將降至 2020 EBITDA 的 1.7 倍--隱含利率為 7.3%。

假設將來特斯拉能夠以類似的速度為債務提供資金,也沒有其他股東轉成私有化結構,外部股權資本也沒有就位--這將意味著公司債務將達約 685 億美元,其中利息支出約 50 億美元。這將使公司公司槓桿率達到 EBITDA 的 14 倍,僅利息支出一項就將高於 EBITDA 預估,就是說,即使沒有資本支出,公司的現金流也將為負數,這肯定不是任何槓桿收購(LBO)投資者想看到的。

從形式分析來看,採用約 6.0 倍槓桿傳統收購方法--與歷史上的 LBO 一致--在高盛 2020 年 EBITDA,或公認的 29 億美元的預估下獲得 21 億美元債務融資,取決於是使用公認的 EBITDA 還是高盛的 EBITDA,特斯拉需要增加股權融資 400 億至 470 億美元。雖然這會使利息費用降低,但考慮到約 3.6 億美元的共識資本支出時,仍然不會得到正現金流。

為了涵蓋這兩種結構之外的很多可能性,高盛創建了以下敏感性分析,顯示出各種融資結構的潛在利息支出。

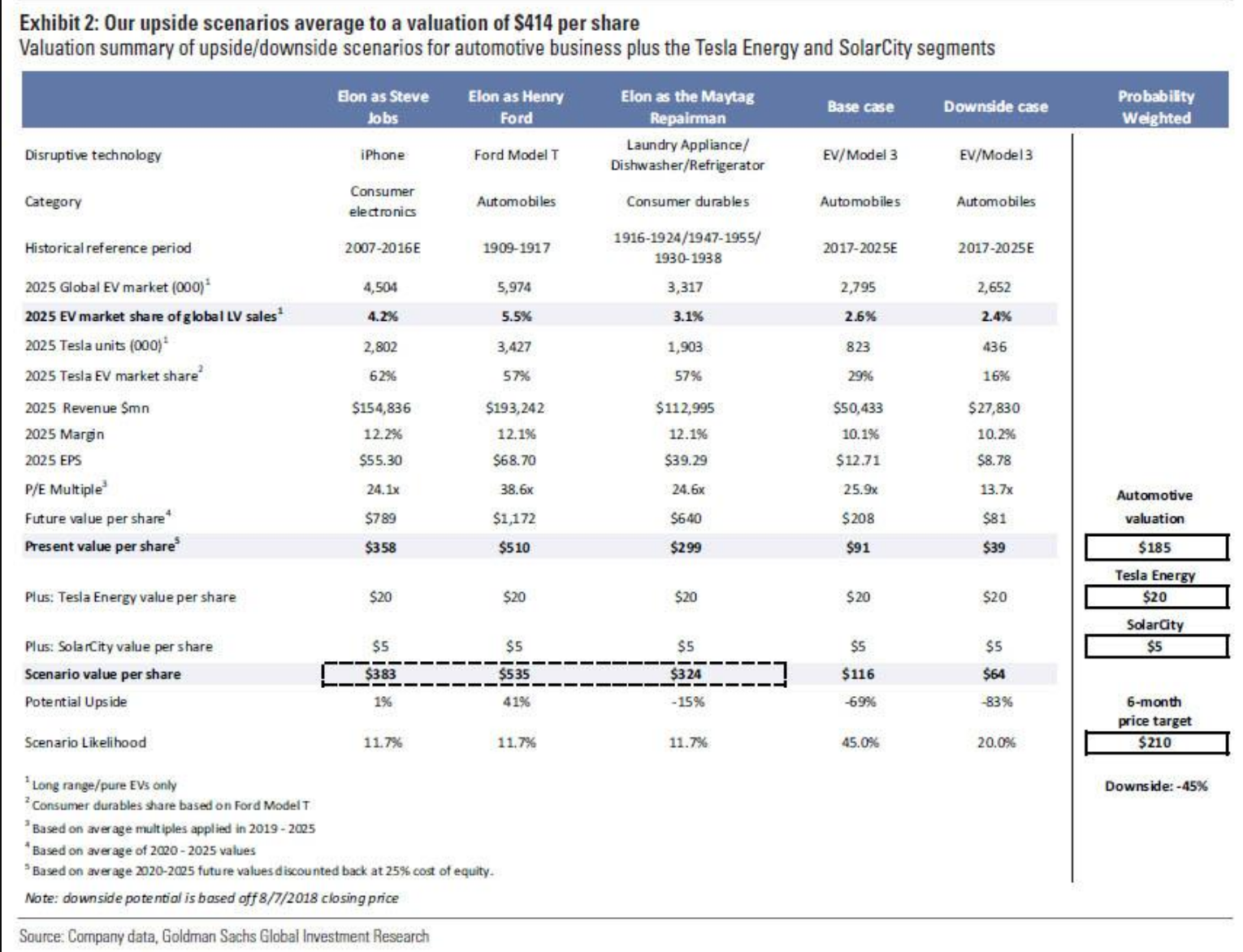

那麼,下一個問題就是 420 美元每股的價格是否公道?

答案取決於你對公司成長的看法。

高盛對特斯拉的營運假設,在「潛在上行」的情景,面對來自原始設備製造商(OEM)日益激烈的競爭,特斯拉在 2025 年的大規模市場銷量將在 200 萬至 300 萬輛之間,而按高盛的基本情景預估,2025 年特斯拉銷量僅在 80 萬輛左右。在「潛在上行」情景下,高盛對特斯拉的估值為平均每股 414 美元。而在基本情景下,特斯拉每股潛在價值要低得多,只有約 116 美元,僅有馬斯克提出價格的四分之一左右。

與戴爾當年私有化有沒有可比性?

高盛認為,戴爾當年私有化可以用來參考,但戴爾的 EBITDA/FCF 特徵要有利得多。

2013 年,戴爾管理層以 250 億美元收購該公司,通過管理層的所有權(16%,價值超 30 億美元),資產負債表中的 7.5 億美元現金,一些增量股東,和約 194 億美元(債務權益比為 3.5 倍)融資。雖然該交易在性質上和特斯拉有些相似,但是由於戴爾產品和公司發展更為成熟,因此 EBITDA 的生成和現金流特徵非常不同:戴爾 2013 年調整後 EBITDA 為 51 億美元,相當於 3.4 倍槓桿,自由現金流(FCF)生成約 30 億美元。

而特斯拉,不包括營運資本,每季度燒掉現金約 10 億美元。 特斯拉的問題在於,僅利息支出本身就將為投資者留下零現金,誰會願意投呢?

* 本文來自華爾街見聞(微信 ID:wallstreetcn)。更多精彩資訊請登陸 wallstreetcn.com,或下載華爾街見聞 APP。*

『新聞來源/華爾街見聞』