〈鉅亨主筆室〉外資以金融股護航撤退行動??

壹、前言

2017 年 11 月 20 日,台股電子類半導體類股持續整理,而金融類股夾帶海外投資有成利多,多頭攻勢漸漸浮上檯面。在過去一年中,金融類股也曾受、Fed 緊縮貨幣政策影響;存放款利差預期未來將擴大,營業利益將因、企業資本支出增加拉開而股價上揚。Fed 的 QE 退場、升息與縮表等、緊縮政策持續進行;目前 FOMC 聯邦資金利率、也就是貨幣市場「名目利率」,已藉由四次升息拉高到 1% 到 1.25% 間。依泰勒法則,以目前及可預見未來美國總體經濟;美國合理失業率應該在 4.0% 以下、物價年增率應為 2% 以上、GDP 年成長率應在 2.5% 以上。目前美國失業率已經達標,但物價年增率得由消費與生產者決定,因此目前並未因 Fed 政策而到位。如果未來名目利率上揚,而物價指數遲緩、則實質利率將會上揚。在匯率平價理論下,美元匯率、也就是美元指數將會升高;這種格局不利美股發展。其實這種趨勢已經形成,尤其是在台股類股結構變化上,出現拉抬金融類股、而拋出電子類權值股跡象。

貳、投資組合可以分散風險、組合淨值穩健增加!

尤其是在 2017 年 11 月 21、22、23 日的交易中,台股拉金融趨勢更明顯。例如在這幾天中、金融股權值股國泰金控股價,就由整理格局中、突然拉出一根長長紅 K 線圖、爆大量、脫穎而出。這就如同之前所提「出貨行情」一般,大量長黑;這次發生在金融類股權值股上,剛好反方向與「出貨行情」完全反向、是大量長紅、「進貨行情」。或許就整體大盤而言,市場投資者會認為這是拉金融出電子?但盤面電子類股 LED 股價、還是來勢洶洶?或者說是拉金融出產業?這種解讀也是不精確,如果一個人、一個投資機構、果真有這麼大能耐,那金管單位更應該去關心。一個群聯的大量借券放空就已驚天動地,更遑論是大盤?監管制度不會只有能力管個股而已?卻沒有管理全市場能力?如果有機構投資者真是去拉金融出產業?那代表台股還是「弱式效率市場」;搞了幾十年,台股效率層次還是這麼 Low?一個人買賣行為或許可影響個股;但要說可撼動撼動市場?那這交易制度就有問題。投資者是可以懷疑外資行為,先佈局期貨多空單;再動用權值類股去影響指數,然後達到其期貨多空單結算獲利目的。但是要說外資就可拉抬金融出電子,那台股就不是「強式效率市場」(Strong Form Market) 了。就是說目前這些投資者,掌握全部訊息、而專業經理人很輕易、不費吹灰之力、就可以獲得超額報酬;那搞了幾十年資本市場開放多是白費工夫。從風險分散的投資組合來看,長線投資者其投資組合必然顯現,它的電子股帳面價值下跌有限,但是金融類股面價值卻顯著增加。如果投資組合節奏是跟著這樣走,則在近一個多月震盪轉換過程中,投資者會發現它的投資組合總淨值、趨勢是蜿蜒增加的。

叁、台股為何搞到此時才漲金融類股?

但這必須在此之前就預測出,金融股價將會上揚。檢視這樣的誘因、或是先行指標,就如圖美國摩根大通銀行股價日 K 線圖。或許當時摩根股價也是在 2009 年 3 月,Fed 的 QE 執行起股價就已上揚,但在歷經 2012 年歐洲主權債務危機時,還是呈現回挫;再度的上揚則是 2011 年的 10 月。聰明投資者必然會問,為什麼資金寬鬆政策會激勵股價上揚?而 2013 年 5 月中後預期中性貨幣政策、及 2015 年 11 月的 QE 退場、與 2017 年 9 月的縮表緊縮政策,還是會讓金融類股價上揚?寬鬆或是緊縮多是利多?2009 年 3 月到 2011 年中,這段股價上揚、或許可稱為是「均數復歸」(Mean Reversion),跌太深了、反彈。而在 2011 年下跌是因為「系統性風險」;只要觀察德意志銀行,當時股價摔到鼻青臉腫,大概可理解歐洲主權債務危機。2011 年之後到 2013 年間恢復資金行情;2015 年到目前卻因為、預期景氣會復甦、升息利差拉高效應而上揚。而 2017 年 9 月後則顯然是,因縮表在即利差增加預期。但這也別忘了,以上這些討論多只是資金供給面;利差是否得以拉開、也必須要需求面配合,企業對於資金需求殷切到位,換言之就是要景氣復甦實況上演。如果美元實質利率升高,否則目前金融類股利差利多將會失靈,股價也會回檔或下跌。

肆、台股的股價攻勢行情是真的?

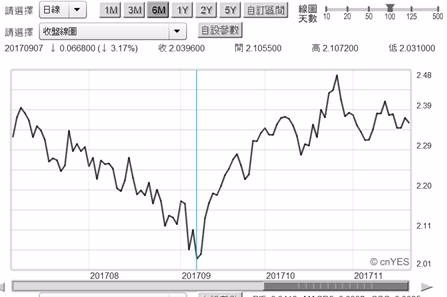

以台股中類股指數過去發展經驗,金融類股指數的確是在 2012 年開始大幅反彈,當時這持續力道到 2015 年 6 月。也就是當中國財新機構,公告攸關中國製造業採購經理人指數 PMI 大降之際;而且是中國不良金融債權最高時點。自 2008 年 9 月全球金融風暴後,2012 年歐洲主權債務危機、2015 年 6 月中國不良債權、其實多是歐洲與亞洲中國信貸風暴。前者是被 IMF 多次冗長救援程序化解,後者則是中國人民銀行、透過間接匯率貶值、及積極進行不良債權蒐購、及以債轉股處理、強力救助。以上證股價指數當時與之後變遷可見,這場系統性風險、延續時間約 7 個月;於 2016 年 1 月才解除、目前全球股市的上揚、就是以當時為底部區;上證與台股多一樣。而與一般電子類股指數最大差異是,台股金融類股攻勢到 2017 年初,也就是美元資產弱勢後、美元指數下跌、就開始呈現盤整、裹足不前。而目前金融類股指數,就是在進行盤整後,由 2017 年 9 月 5 日,Fed 的縮表計畫宣告後、逐漸展開強勢、最後在美元指數確定上揚後、股價突然在 11 月 20 日竄高。

伍、結論:債券殖利率、企業資本支出、美元指數決戰金融股真假?

但是這種情勢的演變會是正常?以美元指數與美債殖利率趨勢檢視,這種由金融股領軍短期強勢攻堅,持續力道應該是短暫。即使未來這些金融類股價成為多頭強勢主流,它們的長期演變也多是和緩、慢性的、不會像這樣每天驚天動地。原因是如果金融類股是訴求於投資豐收,則全球最大收益證券、美債殖利率應該是下跌的、價格是上揚的;但目前情況還不是這樣。如果是訴求於利差差增加,那經濟景氣必須是可預見到復甦。以目前物價指標鑑定,年增率遲緩表示景氣成長還是不確定、企業資本支出還在成長強度的未知狀態。或許可運用財務理論效率市場觀點,就是預期企業資本支出持續增加,物價年增率會在 2018 年第二季達標。企業資本支出持續增加,就會對資金殷切需求,那利差的擴張才會有益於金融類股盈餘。

目前對資本市場存在的系統性風險,就是美元指數走高;在 10 月中旬、電子類權值股曾一度淪為外資提款機。而在此次金融類股價急行軍過程中,新台幣匯價並無顯著升值,這是否表示外資期貨多單、在電子權值股暫時出脫後,轉而 Herding 到金融權值股。使得台股加權股價指數維持高檔不墜、甚至還陸續創新高。但若美元指數再度顯著升高到 95 點以上,這將會使金融類股攻勢暫停,加權股價指數則因期貨合約,多單的平倉或獲利了結;而使整體加權指數攻擊暫告一段落。預期若美元指數只是揚升到 95 到 100 間,這對新興市場殺傷力道、還應不至於有系統性風險。但若預期未來突破 100.33 點、則現在即將發生的就是上述、金融類股只是短期外資「撤退戰術」工具;就不是長期多頭攻擊、台股歷史高點的持續。但即使是這樣也無礙長線,當未來 Fed 縮表操作開始進行時點一旦出現,則就是美元指數利多出盡時;也是新興股市在金融權值股掩護下,所有外資調整持股的動作已完成。屆時即有可能是,外資再度進入新興市場投資、大量佈局期貨多單好時機。

對於上述這些複雜多元情勢判斷,主要根據應該就是年底,全球各家科技上市公司對資本支出決定規模。如果持續高度擴張、則未來現金流入增加、股價泡沫化危機解除。如果規模趨緩、則將存在以未來觀點鑑別、現在的股價水準有過高風險。另外對新興市場而言,美元指數發展至為關鍵,過去美元展現「特里芬矛盾」之後的升值,多造成拉丁美洲等國家債務危機、與亞洲金融風暴;這次會有最大風險的是,中國房地產價格風險。如果美元指數上揚到 120 以上,則人民幣再轉趨弱勢貶值,資金外逃、或不再進入中國投資行為若是 Herding,則會使經濟硬著陸危機增高。每年美國商務部多有上下半年兩次匯率調查,如果人民幣在調查前貶值、調查宣告後也貶值、這狀況就不對了!

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)