AI基金很會賺?過了空頭洗禮再說吧

文●蔡靚萱

史上第一支由人工智慧(AI)操盤的 ETF 指數型基金 AIEQ 在 10 月中問世,該基金 3 天內績效就明顯贏過大盤,引起市場討論熱潮。台灣在這波熱潮中也沒缺席,11 月 9、10 日的第一屆台灣人工智慧年會上,AI 操盤的實作經驗分享,成了各講座中爆滿的大熱門。

AI 操盤真的那麼厲害?

對沖基金衝前頭

AI 操盤初步績效勝人腦

全球除了已有大量新創企業投入這領域,目前包括全球最大對沖基金橋水(Bridgewater),知名的量化交易公司文藝復興(Renaissance Technologies)、Two Sigma 都推出讓 AI 參與操盤的對沖基金。去年對沖基金整體規模不增反減時,只有這類 AI 基金的規模成長。

英仕曼集團(Man Group)是大贏家之一,這個以贊助文壇盛事「布克獎」聞名的英國集團,旗下最大的基金 AHL Dimension,有一半利潤由 AI 操盤所貢獻,過去 3 年報酬率 15%,是對沖基金同業的 2 倍。從應用 AI 以來,該基金規模擴充了 4 倍。

台灣法規限制 AI 操盤換股操作時,必須經過投資人同意,實務上等同於不開放 AI 操盤。儘管如此,仍有轉往新加坡發展的台灣新創業者 hiHedge 開發出 AI 操盤服務,學界、業界也有不少亮麗的研究成果出爐。

意藍資訊公司董事總經理楊立偉在人工智慧年會上首次揭露,他用 AI 搜尋分析包含 Ptt、mobile01 等網路社群平台上八百多萬個帳號,以及這些帳號對兩千多檔上市櫃、興櫃、創櫃股票的發言,找出帳號與個股漲跌關聯。結果發現,某些帳號針對特定個股發表看多文字後,股價總能神準上揚;同時也有神準的反指標,每次在網路論壇喊漲某股,股價一定跌。他說,用這些帳號的發言來預測股價,準確度竟然高達 74%!

尚有兩大挑戰

犯錯究責、空頭市場判斷

但撇開這些 AI 操盤的成功案例,此領域其實正面臨兩大挑戰。其一,AI 的人類助手根本不知道它是怎麼賺錢、賠錢的。

hiHedge 創辦人顧家祈分析,AI 透過機器學習形塑出自己的投資邏輯,當 AI 基金賺錢時,投資人不會有意見,但萬一賠錢,這時投資人追究:為什麼 AI 誤判?人類老闆往往也不知其所以然。

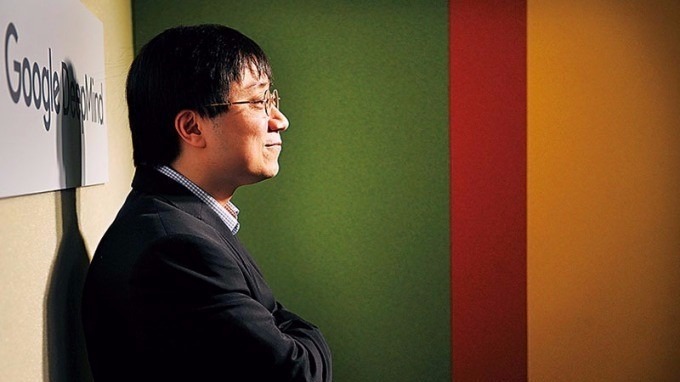

事實上,就連打敗世界圍棋棋王的 AlphaGo,也曾出現低級錯誤。AlphaGo 首席工程師黃士傑這次來台的全球首場公開演講,揭露了 AlphaGo 第 1 次對弈李世乭時 5 盤中 4 勝 1 敗,唯一的那一敗,犯的是初學者錯誤。為此團隊回頭更改演算法,才解決了 AI 的盲點。萬一 AI 操盤也出現低級錯誤?「未來 AI 操盤失誤誰來分攤?如何計算?甚至如何賠償?」顧家祈說,目前自己正與台大合作研究此議題。

其二,AI 還沒見識過空頭市場。

AI 是透過自我學習找出投資獲利的秘訣,但股市多頭與空頭走勢迥異。目前全球股市已經漲多,一旦進入空頭循環,AI 操盤手有沒有辦法快速調整做法?

觀察整體績效

報酬率仍不如標普 500

「目前國際上主要 AI 基金的學習曲線,都還沒經過空頭洗禮,很多人剉咧等。」富邦創新科技辦公室組長張智傑觀察說。

也正因為 AI 操盤歷史仍短、還有這些基礎問題待解決,目前雖有幾檔 AI 基金表現不錯,若檢視全球 AI 對沖基金的整體績效,表現並不如投資人與媒體的追捧程度。研究機構 Eurekahedge 編製了一支追蹤 12 檔 AI 對沖基金表現的指數,發現 AI 表現大大勝過了傳統對沖基金,但在權值股帶動大盤狂漲的這兩年,AI 基金表現仍輸給標普 500 指數等大盤指標。

而前述首檔 AI 操盤的 ETF 基金 AIEQ,雖然上線首週表現超越大盤,但 11 月起卻表現失常,從上線至今,標普 500 指數漲了 0.82%,AIEQ 卻下跌了 3.25%。

「目前尚無法證明 AI 操盤真的比人類還要好。」顧家祈說,但 AI 在投資上的應用只會越來越熱,現在不研究只怕以後會落後。華爾街卻已人人自危。今年第 1 季,全球最大資產管理公司貝萊德(BlackRock)重組股票基金業務,將數支由人類操盤的股票基金下架或改為 AI 操盤,據傳因此裁掉約 13% 股票基金經理人。

「AI 常常被視為是取代人類的工作,」IBM 華生是部分 AI 操盤基金背後的運算引擎,該公司人工智慧事業群總經理史密斯(Beth Smith)強調,AI 終將被證明是幫助人們專注在更關鍵的工作。

來源:《商業周刊》 1566 期

更多精彩內容請至 《商業周刊》