A股年度大考發榜在即 盯住MSCI指數的基金經理莫慌

新浪美股 北京時間 19 日彭博報導稱,國際指數編製商 MSCI Inc.本周將公佈舉世矚目的 A 股年考結果,對於追蹤其指數的基金經理而言,倘若中國四度叩關成功,恐怕難免會擔心這個全球第二大股市帶來的額外風險。不過彭博的獨家數據分析也許可以讓他們放寬心。

MSCI 今年 3 月提出了一項縮小化方案,建議只納入可以通過 “滬港通” 和“深港通”買賣的大盤股,從而將可能納入的 A 股股票數量從 448 支減少到 169 支。按照該計劃,A 股在 MSCI 中國指數中的建議權重從 3.7% 降至 1.7%,在 MSCI 新興市場指數中的權重則從 1% 下調至 0.5%。

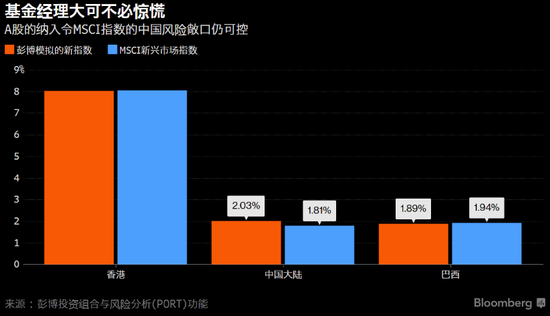

彭博根據以上條件,模擬出 A 股納入 MSCI 后新的新興市場指數並生成了新的投資組合。通過投資組合與風險分析(PORT)功能分析發現,納入 A 股后對中國的風險敞口雖然有所擴大,但是幅度卻非常有限。

如上圖所示,當前的 MSCI 新興市場指數中,香港股票對風險的貢獻程度最大,比重高達 8%。位居第二的巴西貢獻率在 1.94%,中國大陸以 1.81% 次之。若納入 A 股后,中國會超過巴西升至第二位,但貢獻度也僅僅增加到 2.03%。換而言之,A 股 0.5% 的權重,伴隨的是風險增加 0.22 個百分點。

“中國的 A 股市場和全球股市的關聯度並沒有那麼高,”KraneShares 駐紐約的首席投資官 Brendan Ahern 在接受彭博採訪時表示,A 股的納入不會對 MSCI 新興市場指數造成大的衝擊,“相反,只會為那些追蹤該指數的基金經理打開這個巨大市場的大門。”

中國 A 股的市值在世界上僅次於美國,但中國股票在全球基準股指的佔比仍偏低。過去三年,A 股闖關 MSCI 均告失敗,主要問題圍繞在市場進入、資本管制和監管框架等議題。數家海外基金公司此前均表示,MSCI 應該對 A 股敞開大門,因為 6.8 萬億美元的市場體量令任何人都無法忽視。

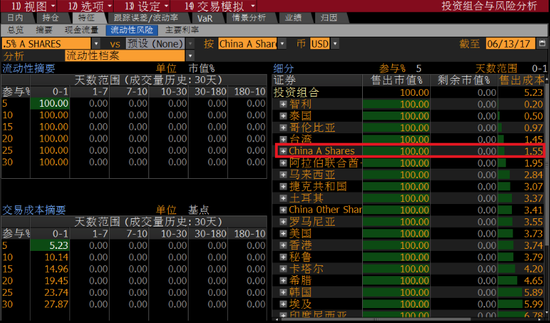

流動性

彭博的分析還顯示,投資者也無需擔心流動性風險。以售出成本來衡量,有望納入 MSCI 指數的這些中國股票流動性風險非常低。與 MSCI 新興市場指數中其它地區的股票相比,A 股的流動性風險繫數排名倒數第五。

“指數基金帶來的增量資金很少,主動型基金經理可以選擇不加倉偏離指數,即使被動型基金無法做到,但初始資金也會很少,影響將非常有限,” 交銀國際駐香港的首席策略師洪灝在接受彭博採訪時表示,即便 MSCI 納入 A 股,對基金經理的影響也不會大。

在 Ahern 看來,真會讓基金經理們感受到切膚之痛的可能是一直被忽視的托管費問題。“以股票數量來看,有望納入的 169 支 A 股股票占現有 MSCI 新興市場指數成份股數量的五分之一左右,但是權重只有 0.5%。”

“這就意味着追蹤該指數的基金經理只能用不多的資金來買很多隻股票,然而證券托管費是按照個股數量來收取的,所以即使建的倉位小,基金經理還是會因為多出了五分之一的股票而多交很多托管費,” Ahern 在接受採訪時表示,“這是沒人提及、但是基金經理都不願意看到的。”

無論如何,MSCI 將在北京時間 6 月 21 日凌晨宣佈自己的審核決定。盡管國際大行看法各異,投資者還是充滿了期待。彭博根據 MSCI 擬納入的 169 支 A 股定製的指數顯示,該指數今年以來上漲 6.3%,其中几乎一半漲幅由本月所得;相比之下,上證綜指今年漲 0.9%,本月以來僅增 0.5%。