〈鉅亨主筆室〉台股憑什麼站上、跨越萬點鴻溝?!

壹、前言

Fed 升息不減量的貨幣政策,加上全球肥咖查稅風潮,再度引燃資金回流浪潮;台股加權股價指數、在新台幣匯價升值趨勢中,即將站上睽違兩年的萬點。2017 年 3 月 15 日、Fed 宣告升息聲明書提到,目前美國總體經濟狀況,包跨就業、物價、經濟、與聯邦資金利率、貨幣數量等。將這些重要敘述,透過相關經濟與財金理論詮釋,可理解 Fed 升息動機、及美國與全球未來經濟趨勢。被 Fed 列為最直接與重要政策指標,就是勞動就業市場狀況;也就是每個月美商務部公佈的失業率數據,所顯示出來勞動市場就業狀況。美國在 2008 年經濟景氣繁榮期時,失業率曾經達到 3.8%;而發生 2008 年金融風暴後,失業率曾升高達近約 19% 以上。但近七年以來、從 QE 開始 (2009 年 3 月) 到結束 (2014 年 11 月)、與升息 (2015 年 12 月) 到今 2017 年期間、平均每年失業率為 4.5%。

貳、通貨膨脹的真相是什麼?Fed 還是喊狼來了小孩?

Fed 成員大多認定,近幾個月以來美國的失業率數據相當穩定,月資料多在 4.6% 以下水準;這應是 Fed 這次要提高資金利率的第一個原因。因為這樣的失業率已接近「充份就業」(Full Employment) 水準;在接近充份就業下,若再放任低利率與資金寬鬆,則經濟溫和成長只會刺激物價上揚,對 GDP 不會再有邊際增加效果。雖然有部份聯邦理事會成員持不一的意見,如亞特蘭大聯邦準備理事會分行預估,2017 年第一季美國 GDP 成長率只有 1.2%。但 Fed 全體成員卻多認為,未來美國經濟成長將會溫和具擴張力道。根據這一個集體預期,未來勞動市場的就業狀況會持續改善;在超過充份就業水準後,失業率降到 4% 以下,則再來的復甦擴張效果、就只會帶動通貨膨脹。這對於 GDP 的名目成長率有益,但對於以「物價年增率」平減後的「實質經濟成長率」增長有限,甚至會轉變為實質負成長。Fed 提及目前合理資金利率水準,約為 2% 至 2.25% 之間;以此預見的政策手段預估,在今 2017 年 QE 退場後還有三度調高利息、包含今年 3 月 15 日的一次之外,未來還有兩次升息。

3 月 15 日升息 0.25% 後,目前聯邦資金利率水準為 0.75% 至 1% 之間;這很顯然與 Fed 認為該有利率水準,仍還有一段差距;這樣的差距可能的利基是,廠商仍然還有充裕時間進行去槓桿;但會發生風險是,無法事先防範、驟然而到的通貨膨脹。通貨膨脹還不會成為 Fed 主要施政目標,Fed 提及即使未來出現突發性物價上揚,還是會保持溫和緩慢升息速度、節奏不會因此而加速。Fed 提過 2017 年將再升息兩次,且 2018 年將持續升息;若以目前水準再加每次 1 碼、預計今年還會有 0.5%,這就表示目前的資金利率 0.75%,將會在 2017 年底時接近 1.25% 到 1,5% 水準。若 2018 上半年再升息兩碼 0.5%,則就會使資金利率達到 1.75% 到 2% 間。換言之,在 2018 下半年前,Fed 並不畏懼通貨膨脹、甚至有完全掌握物價發展的自信。當然這也要保證,在 2017 年 3 月到 2018 年 6 月前這段期間,正常情況的市場供需循環韻律下,不會有物價揚升誘因。這由全球食物商品 CRB 指數,與能源北海布侖特原油的價格走勢,這種自信其實的確也有跡可尋。

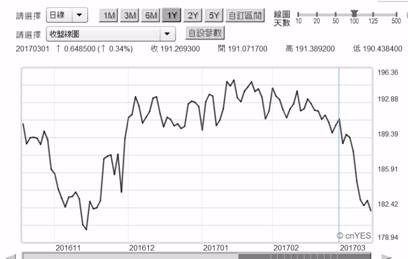

由圖一與二、過去、現在與未來,CRB 商品物價指數及油價發展;可預見未來消費者物價指數,在食物與能源類成本無上揚趨勢、其多頭空間發展不會有太大增幅。CRB 周曲線圖長短期幾乎與油價走勢相同,多是在 2016 年到達谷底後開始緩慢上揚;但短線卻在 2017 年 3 月 6 日突然由高檔下跌。如排除 Fed 升息的美元強勢預期,則 CRB 指數與油價的突然下跌極可能還是,有效需求不足徵兆;也幾乎可確定在合理預期下,CPI 年增率突兀上揚機率很低。在尚無通膨威脅下,Fed 的確不至於會有急促升息的迫切性。而反過來由目前經濟現象,反而該擔心的卻是實質經濟成長;也就是失業率下降的代言者、即季度 GDP 成長率,就如同亞特蘭大分行所預估的,如果 2017 年第一季 GDP 成長率、真的為 1.2% 或是 0.9%,而消費者物價 CPI 年增率為 2%;則就會演變為是 GDP「實質負成長」。

叁、台商資金回流台灣的趨勢仍然沒有改變?

以鉅亨網總體經濟指標圖,美國總體經濟的確是有 GDP「實質負成長」風險。圖一所示物價與 GDP 趨勢;這一對貨幣政策的忠實指標,在目前當下數據是有矛盾的。漂亮失業率數據背後應該是經濟成長、而其前奏應是 ISM 指數上揚。但我們從圖一檢視到的現象卻是,美國製造業 ISM 採購經理人指數,也就是 GDP 領先指標;它的趨勢卻是向下滑行。ISM 的前期趨勢會引領 GDP 後勢成長方向;ISM 製造業指數下跌,未來會顯現在 GDP 數據欠佳。若製造業 ISM 指數未來繼續向下跌,則 GDP 可否達到 2% 以上水準?從 CRB 與 ISM 指標曲線趨勢現實顯示,未來可能會先發生的,反而可能是 GDP 復甦遲緩,還不會輪到通貨膨脹。

在 Fed 群體決策中顯見,Fed 對資金利率的拉升並不急,速度太快反而會影響經濟復甦行程。這種思維落實在 Fed 對「貨幣數量」管理中、確實有跡可循。就如同在其宣告文中所提,FOMC 會議也同時決定,到期的「不動產抵押債券」(MBS)、與政府保證機構債券;它們所支付的本金到期後,會再投資於未到期同類型債券;一直到資金利率回復到正常化水準為止。這意味著資金價格上揚過程中,不會減少貨幣數量供給規模、即縮減貨幣供給量。從另外一個層面看,也是表示 Fed 認為,這還是一種非價量多緊、全面縮緊的貨幣政策;而是一種「價揚量不變」的「中性貨幣政策」,嚴謹而言目,前資金環境還是處於寬鬆狀態。

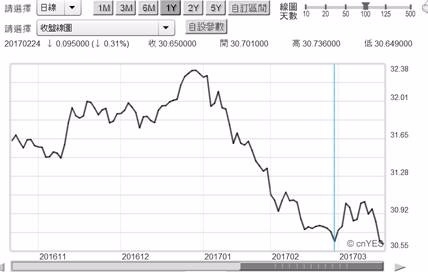

而這樣的情勢再配合 OECD,全面要求的 CRS、全球查稅資訊交換政策;使得具有投資價值的新興市場匯率,沒流到美元、反而回到母國貨幣上。就如同近期台股加權指數與新台幣匯率齊揚,台股攻近萬點、而新台幣兌換美元匯率又升值到 31 兌換 1 美元以上。由匯率的曲線圖檢視,新台幣匯率中期升值、在 2017 年 2 月 24 日,也就是 Fed 升息事件「窗口開始期」曾經停頓過;當時最高價位為 30.65 美元兌換 1 美元。但在 Fed 的升息政策明朗再度升值後,這在 Fed 還會升息、與人民幣匯率已經止跌穩定情勢下、還是相當顯著。這種資金的流動顯示,台灣未來產業與經濟具有投資潛力。到目前為止約有兩個政治與經濟發展趨勢,指向這種逆勢的資金流向其來有自。一為在 OECD 的 CRS 全球查稅資訊交換前,中國大陸相關部門對企業與個人的查稅,台商企業與負責人經營者資金回流,而及在開曼與巴拿馬等節稅天堂、及在美國境內的台灣資金也回流到新台幣上,使得台股加權股價指數穩步登高。

肆、結論:朝鮮半島情勢轉折時點:2017 年 5 月「一帶一路論壇」?

另一個可能是區域政治發展,美國與韓國等自 3 月開始、在朝鮮半島進行軍事行動;代號為「決斷關鍵 2017」及「繇鷹演習」。美國派出 1 萬 5 千名軍人,及搭配具核子動力航空母艦;與韓國 30 萬軍兵在釜山進行防衛演習。雖然北朝鮮飛彈不時突襲日本海,已經發展到可威脅到美國本土地步。但在中國與諸多因素協同下,戰爭應是雙方不得已的最後選擇。美國也可用經濟貿易與內需市場,中國以一帶一路向東亞經濟擴張等策略,多可以拉攏北韓、使領導人由聚焦核子武力發展中,轉向到國際民生經濟路線。而從經濟與政治互動邏輯,北韓走向社會主義經濟、或中國一帶一路經濟圈,則代表朝鮮半島區域穩定方向初露;而在此區域政治穩定之前,將帶動韓國、日本與東南亞地區經濟擴張;對韓、日、台股市具有正面系統性預期。或許這樣的判斷預期與政治專家有異,大部份政治專業分析多指向,美國的「戰略忍耐」已到達爆發邊緣,以武力解決威脅成份機率較高。但以日本及台灣股市近期走勢,多指向是無論哪一種方案 (Solution) 與選擇 (Choice),多是一種「問題解決」。雙方不管是以正或負面方法,多可打開這場賽局的「囚犯困境」(Prisoners Dilemma)。從美國或聯合國安理會立場,過去所有攸關全球經濟政治、與軍事解決方案選擇中;對北朝鮮核武或是軍事武力發展議題最為特別。

在幾大強權與當事國停止六方會談後,雙方多年以來多尚未進入準戰爭狀態。但隨著這次美國前所未有、演習派出核動力航母特殊程度的鑑別;全球政治與軍事專家多從美國行為模式中,預估美國與北朝鮮的下一步對奕。大多數專家多指向美國將會發動軍事攻擊,尤其是現任美國務卿提勒,正在中國、日本與韓國幾個重要國家逕行穿梭外交。但在這種資訊非常不對稱國際政治賽局中,卻還是有「納許均衡」機會;它的 Solution 就是中國透過「一帶一路」經濟擴張,將北朝鮮納入亞投行基礎建設中,成為大陸高鐵擴張路線之一,則不僅可能解決北韓政治發展,也可能因此以和平手段、進而解決朝鮮半島問題。中國大陸若將高速鐵路建設,由國東北延伸到北朝鮮與韓國境內,則問題或許可以豁然開朗。中國將在今 2017 年 5 月,於北京邀集相關國家,舉辦前所未有的「一帶一路論壇」;這個時間點或許也就是,朝鮮問題和平解決契機!

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)