〈Fed升息一碼〉鷹派導向、美元走強 有利收益型資產

美國聯準會 (Fed) 宣布升息 1 碼 (0.25 個百分點),預期 2017 年將再升息 3 次,調性較原市場預期更為鷹派。摩根投信副總經理林雅慧認為,考量美國漸進式升息,與歐、日央行維持寬鬆政策,預期未來全球仍延續低利率環境,有利收益型資產表現,而在美國景氣可望加速成長,創造利差優勢下,有助於美元後市表現,因此現階段有利美元信用債券前景。

市場面對美國聯準會升息一碼以及較原本市場預期更為鷹派的論調,刺激美元走強,相對金價及油價承壓,美股小幅下跌,美國公債價格也走跌,2 年期美國公債殖利率攀升至 1.267%,改寫 2008 年以來新高,10 年期美國公債殖利率則攀升至 2.565%,為 2014 年以來新高。

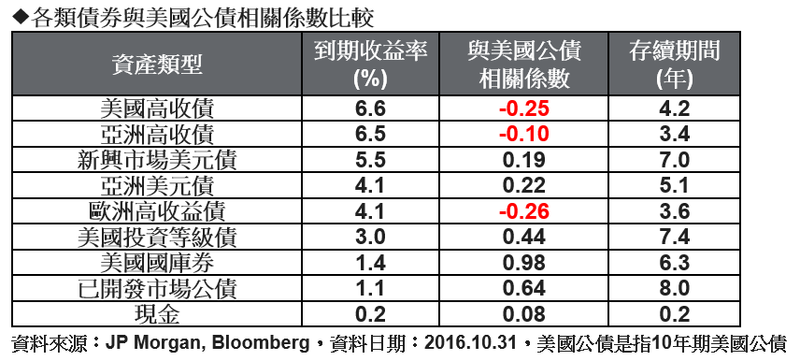

林雅慧表示,隨著美國財政政策推動與稅務政策改變,特別是美國總統當選人川普的減稅政策有助於提升企業獲利,利於美國高收益債後市表現,且美國高收益債擁有 3 大優勢:到期收益率高、存續期間短,與美國公債的相關係數又低,在緩步升息環境下,最能抵抗升息的利率風險。

林雅慧進一步說明,比較各類債券的到期收益率、與美國 10 年期公債相關係數,以及存續期間長短等,美國高收益債表現都較其它債券來得更為突出。

特別是摩根環球固定收益、貨幣及商品團隊預期 2017 年美國聯準會至少升息 2 次,美國 10 年期公債殖利率將於 2017 年中以前進一步攀升至 3%,此時存續期間短的債券,將能發揮較低利率敏感度優勢,加上高收債殖利率為各債券中最高,最有能力化解升息帶來的影響。

展望未來,林雅慧表示,全球股債資產都可望受惠於目前寬鬆環境,但因為全球政經尚存不確定性,包括 2017 年美國聯準會升息速度、歐、日央行貨幣政策走向、歐洲區域多個重要選舉等變數,皆不排除再次引發市場波動,建議投資人亦可適度納入絕對報酬策略,透過多空策略操作,靈活調整對市場的連動性,提升在震盪環境中的資產報酬表現,為現階段分散風險。