〈Fed升息一碼〉升息路徑斜率趨陡!葉倫:若通膨升溫 將加速升息

《Zerohedge》報導,美國聯準會 (Fed) 已於台北時間週四 (15 日) 凌晨 2 時宣布升息一碼,將聯邦基金利率走廊自 0.25% - 0.50% 上移至 0.50% - 0.75%。

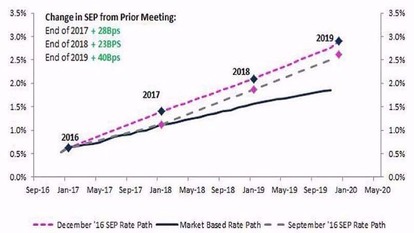

如上圖 Fed 的預期升息路徑所示 (此圖為參照 Fed 本次會議及九月份會議後釋出的 Dot Plot 所繪出),以目前 Fed 預估的經濟前景衡量,Fed 認為 2017 年聯邦基金利率應該加速升息 3 碼,比此前所預期的 2 碼,速度已現加快。

而 Fed 本次出現調降 2018 年的升息速率預期,估 2018 年僅會升息 2 碼,估至 2019 年 Fed 聯邦基金利率合理水平為 2.50% 至 2.75%,長期利率目標水平,將會落在 3%。

雖然綜觀來看 Fed 的升息速率仍算和緩,但若對比本次 Fed 會議與九月份的升息路徑預期相比,升息路徑之斜率已經顯著趨陡,顯示本次 FOMC 委員會內部成員預期,未來美國合理的利率水平,已進一步地向上攀升。

Fed 主席葉倫 (Janet Yellen) 在記者會上表示,Fed 在本次會議上進行升息,是為了要讓美國經濟有個更穩固的基礎,這是對美國經濟強勁的信心表現,葉倫並指出,目前美國的就業市場相當穩定,估計通膨在數年之後,能夠回到正常水平。

而談到葉倫對於川普 (Donald Trump) 欲擴大基礎建設、增加財政刺激的看法,葉倫表示,川普還尚未上任,現在就開始談論川普新政的影響,可能還算言之過早,但是如果市場的「通膨預期」進一步升溫,那麼 Fed 的升息腳步就將加快。

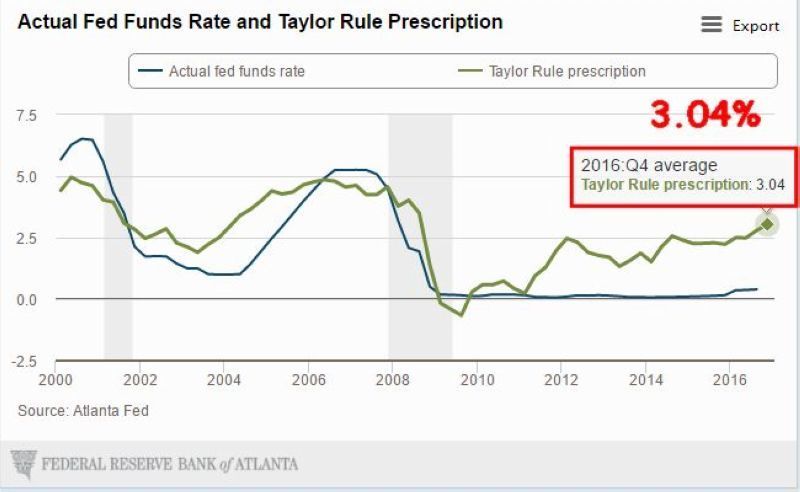

從泰勒規則 (Talor rule) 看 Fed:

泰勒規則是近代央行貨幣政策史上,相當重要的描述規則,意即央行根據實質 GDP 與未來的經濟前景,並考量到當前通膨率與未來通膨預期之間的差距,來調整名目利率的一套指導規則。 貨幣經濟學大家:約翰泰勒 (John Taylor) 在 1993 年擔任 Fed 理事時發現,自 1987 年起 Fed 的基準利率,事實上都會跟隨著通膨率,以及實質 GDP 與目標 GDP 的偏差而變化。

泰勒規則認為,一國長期的通膨率應該穩定在 2%,而實質利率水平應該高於通膨率,如此才能遏止通貨膨脹速度,抵擋惡性通膨發生。

如下圖所示,根據 Fed 亞特蘭大分行計算,如果按照泰勒規則來衡量 Fed 目前適當的基準利率水平,那麼「現在」Fed 合理的利率水準,則應當落在 3.04%。

反觀 Fed 目前的聯邦基金利率區間仍停留在 0.50% - 0.75% 之間,雖然 Fed 預期未來的長期利率目標為 3%,是與泰勒規則計算出來的合理利率水準 3.04% 契合。

但事實上 3.04% 是「目前」泰勒規則所描述出來的合理利率水平,並非是 Fed 「未來」的合理利率水平。

從上圖亦清晰可見,由於自 2011 年中旬以來,泰勒規則已長期與 Fed 聯邦基金利率出現了顯著脫鉤,而從 Fed 本次顯著提高 2017 年的升息速率來看,倘若 Fed 未來可能重拾、或是跟上泰勒規則,那麼 Fed 未來升息的速率,恐怕將會大幅加速。