〈鉅亨主筆室〉好好看緊油價未來發展!

壹、前言

要好好看緊油價發展;依據目前局勢,以經濟學「適應性預期」Adaptive Expectation 合理推估;美國總體經濟,可能在明 2017 年進入停滯性低度成長;而物價則有上揚風險。未來物價上揚速度快慢與幅度大小,油價關會是發展關鍵。雖在美總體經濟中、能源支出佔消費者物價指數、CPI 指數之比重不到 8%;但在有效需求仍不足下,石油組織 OPEC 與非 OPEC 陣營、聯手進行「供給側改革」下;是否油價上揚、也會推動物價溫和上揚?這成為未來全球經濟發展新變數。

如果將長期油價走勢分成,幾個時間與價格區間;則可預見 2017 年美國 CPI 年增率將趨於揚升。可能出現的持續性石油減供,將使 Fed 貨幣政策由緩慢步調轉變;隨著油價節奏有所起伏。以狹義的影響觀點,若油價對 CPI 影響很小,也就是全球用油者對減供後的油價,沒有再上揚的預期心理;則油價上揚對 CPI 年增率無顯著力道。就是標準 GDP 與 CPI 年增率同步下滑,經濟情況仍然趨近於「通貨緊縮」。比較粗略思維是,在這種狀況下、Fed 不但不會升息,而且還可能會有寬鬆打算;但一旦重返寬鬆之路,則可能引發的卻是股市跌、債市上揚。但若是 GDP 跌、而 CPI 上揚,則 Fed 將轉向期待物價溫和上揚,的確可以刺激 GDP 成長;但以目前情勢發展,這種期盼落空機率高於兌現。因為在 2016 年 6 月 8 日後,油價上揚所推升的溫和通膨,是因為成本推動 Cost Push、而不是 Demand Pull 需求拉動。

貳、惡性通膨、停滯性通膨或是通縮?多是因為「價格機能」脫序!

近期油價發展,突然成為金融市場關心主流議題;它牽動消費者物價、Fed 貨幣政策、及股市類股與個股價格漲跌。在台灣消費者食物類、菜價剛好高居不下時;石油價格因減供而揚升。使全球經濟體系中,在英國脫歐、美國大選、義大利將憲政公投的風險下,再增加一項威力不小的內生變數風險。目前台股集中市場、加權股價指數短期波動,就在石油類股、與電子權值股維繫,低量下勉強維持多頭格局榮景。欲透視股市塑化類,股價的多頭「漲聲」能否持續?主要繫於油價是否因減供上揚後;會恢復正常供需進入「均衡價格」。

而更重要是市場「價格機能」,是否也會因這次減供干預而恢復正常運作?什麼是「價格機能」Price Mechanism?就是在一個產品市場中,當價格上揚後、供給廠商所生產的產品數量會增加,而需求數量則會減少;或是由相反方向詮釋,當價格下跌後、市場需求數量會增加、供給量會減少;其實這就是市場那一雙「看不見的手」(Invisible Hands)。在「長期」所有生產與銷售因素 Factors 多可改變情況下,「價格機能」的確會是正常。但短期卻不盡然如此;就古典學派而言,供給本身自創需求。但生產因素與需求效用隨時代改變,使「古典學派」的供給本身自創需求理想、在現代化經濟形態下受到挑戰。「創新」與「融資」兩者擴張力道挑戰市場「價格機能」。

典型的個體經濟學廠商生產函數,就是 CD、Cobb-Douglas 函數;其中的主要生產要素,就是勞動力 L 與資本 K。目前這兩種生產要素型態多與時俱變,L 目前已由「自動化」再走入機器人,而 K 的資本市場、直接金融思維更是已顛覆「古典學派」;由間接進入直接金融後於是投資銀行、天使基金、股權基金等等快速提供資金;產品推陳出新之速度加劇。因此景氣循環價格機能,節奏與其有效性也多已改變。就總體經濟而言,正常均衡狀態是沒有「有效需求」不足,沒有供給過剩「通貨緊縮」,也沒有需求推升的「惡性通貨膨脹」。「通縮」與「惡性通膨」多是因為這個經濟體「市場價格機能」失調。就古典學派而言,這應該只是短期市場的僵固性;因為在供給與需求彼此互動、某一方發展速度超快、使供需失調狀況一直存在;最後形成經濟兩極化發展,景氣好到惡性通膨與爛到通縮。「技術創新」使得 L 與 K 運用效率提高,生產者剩餘提升、消費者福利不斷往上提升;這也驗證 CD 函數、應變數產品生產數量是為自變數的「齊次函數」Homogeneous Function;同樣數量的生產要素,會使得供需互動循環速度轉快。

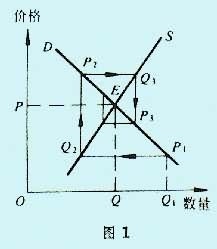

「市場機能」能否有效?繫於用個體經濟學中「蜘網理論」(Cobweb Theorem) 效應能否發揮。如圖一、在市場價格機能運作下,需求與供給雙方的行為,會因為價格變動而趨於收斂,最後獲得到的均衡點為 E 點。在 P1 的價格下、需求一方對數量需求很大為 Q1,但供給一方只願提供 Q2 的數量;於是供與需的互動調整開始,而最後趨於 E 點。根據智庫百科記載,「蜘網理論」是 1930 年代 Theodore W. Schultz, Jan Tinbergen,及 Nicholas Kaldor 等學者,先後努力貢獻研究出的動態經濟學。其理論有其先行假設約為:一、完全競爭市場 Full Competition Market)。二、價格是由供給所決定。三、產品並非耐久財。而與所有經典理論一樣,在其核心假設拆解後,其實際供需互動演變,多不會有很順利的均衡解答。

叁、可由油價上揚驅動面辨識、股價是反彈還是回升?

石油減供也使 Fed 的政策壓力倍增,葉倫提到這樣發展對 Fed 是一種高壓,因為 Fed 突然或是定期但大幅升息壓力,將會使金融市場膽顫心驚。這個之前可悠哉過活的背景,目前已經給 Fed 帶來升息大煩心。因此葉倫稱之為 High Pressure。但以台灣股票市場股價表現,見到的卻未必是利空。近期油價與物價增加率、CPI 年增率可能上揚卻正為,塑化類股生產利潤帶來正面效果。因為大部分塑膠生產製造商,多有中長期契約價格;在油價上揚過程中,這契約價格是會發生帳面利得;在低價期間所訂下來,乙烯、丙烯、丁二烯供料合約價格,在現貨價攀高後會出現成本低且售價揚的價差;這之所以近期台股集中市場塑化類股價,隨著油價上揚而上漲主要原因。

台股塑膠類股指數,由 2016 年 9 月 14 日的 220.08 點,緩步上揚到 10 月 20 日的 248.69 點、類股指數漲幅達 12.99%。在油價油低價往高價爬升的過程中,出現石油中間產品,廠商契約價格低於現貨價利潤。以實際現象說明,假設油價在 45 美元 / 桶時,生產出來的乙烯價格為 A,此時油價已經上揚到 50 美元 / 桶時,則生產出來乙烯現貨價格為 B;則 B 的價格一定大於 A。因此對長期生產者而言,它就會有短期的合約價差利潤。對經濟學行為而言,短期是指不可調整;而長期則一切多可調整。契約價格短期無法調整,但長期必然還是可調整。因此由契約價與現貨價差異觀點,廠商在原物料價格由低價往上爬升過程中,是會有庫存價差利益;但這種利益是否短暫或是長期,最主要端視供需狀況變化。如果是因為需求因素,則契約價與現貨價價差應多還會持續存在,這時生產相關產品的價格上揚,將因為這份利差持續存在而成為長期現象。但如果不是來自於需求面,而只是供給面減少;則當需求面因價格上揚而縮手後,塑化原料均衡價格就會下降。

由 Fed 預期、葉倫主席顯然已預見,未來一般 CPI 價格將會上揚;而且這種上揚趨勢,已成為星星之火可燎原。主要原因是因在石油市場中,GDP 不斷成長趨勢下、油價會因為需求成長而陪同上揚;但在不景的背景下,油價上揚陪同的是下修的 GDP;在這種情況下,油價要維持續漲並不容易。在 GDP 多在下修、石油生產國能夠在 P 上揚與 Q 下降變化中,其最大利潤點是多少?假設現在石油輸出國家可順利進行一與兩次減供,在這種刺激下油價上揚趨勢會陪同消費數量的減少。依照經濟學廠商理論,最後臨界點為邊際效益 MR 等於邊際成本 MC 之時,也是損益兩平之上的價位。依過去研究經驗,樂觀估計油價將會揚升、到 60 美元 / 桶至 65 美元 / 桶間;則塑化類股價會先反應未來油價上揚。以 2016 年 6 月 8 日的通縮反彈高價 52.15 美元 / 桶,則在實際減供前後油價漲幅約為 15%;這一波塑化類股是反彈而尚未轉為回升格局。

肆、結論:油價本身難撼動 GDP、但漣漪效應將為難 Fed 政策!

目前面對這種狀況會感到棘手是 Fed,油價如果持續高燒不退,則何時應該出手進行升息,已成為最棘手問題;且此次油價變化是成本推動而非需求拉升。以美國物價年增率圖檢視,美國核心物價年增率已超過 2% 水準;自 2016 年 2 月至今的核心 CPI 年增率,多在 2.1% 至 2.3% 之間。這種年增率其已著剝奪消費者可支配所得,而若未來一般 CPI 年增率,再由 0.9% 至 1% 之間上揚;則可預見當油價拉高到 52.51 美元 / 桶以上後,一般 CPI 也會因為油價而上揚。

美國自 2008 年以來失業率,最低為 2016 年 4 月 4.7%;而油價最低價為 1 月 19 日 27.1 美元 / 桶。油價本身在一般 CPI 權重不是太高,直接對物價影響不大;但其引發連鎖性效果卻是高度不確定。CPI 或許被油價推升的速度不會快,但由於是屬於成本推動;因此當工資減掉房租再減掉能源支出時,可支配所得更少、此時若菲利浦斯曲線惡化狀況出現;就是失業率會回頭上揚,那更是麻煩透頂。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)